錢包賽道暗戰:爭相接入 Hyperliquid 是個好生意嗎?

作者:十四君

Hyperliquid是當之無愧的年度熱點,這次我們一起內行看門道,把事件串聯起來,看 wallet、看交易所、看 dex、看 AI trading 是如何在這裡混戰的!

1. 背景

25年筆者是基本上把市面上的Perps類(永續交易平台)的都研究了一圈,見證了HYPE市場的5倍增長與巔峰減半(9->50+->25)

在跌宕起伏之間,他是真的被競爭對手甩下去? 還是因為其hIP3與builder fee的開發性降低了平台收益的隱憂?

perps賽道本身也競品迭出,最近的aster、Lighter、乃至於孫哥也下場,推讓賽道抖三抖的sunPerps,宣發的推特space甚至創了在線人數新高的web3行業發布會。

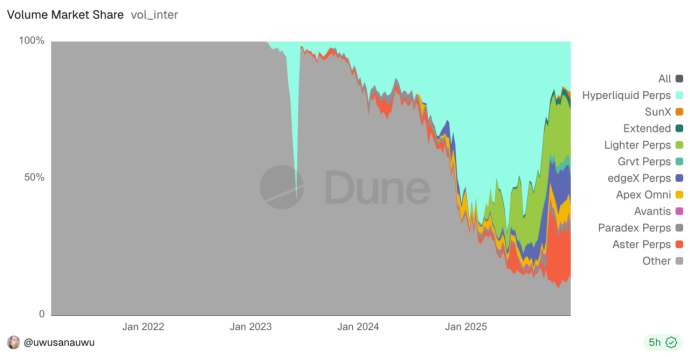

從下圖,也可以看出所謂群雄混戰之狀,有趣的是,這也是正在進行少有的既定市場被瓜分的過程。

回憶曾經DeFi Summer當時所有DEX的競爭,包括 Uniswap和Balancer還有Curve,以及眾多的Uniswap分叉項目,比如PancakeSwap等等。

Perps的此時此刻,恰如DeFi Summe的彼時彼刻。 有的想做平台,有的想聚合別人,有的想衝擊龍頭,有的想吃點尾油。

這一年裡,各家wallet從在dex入口爭相上線永續交易能力,Metamask 、phantom率先進行,上周則bitget也推出接入新聞,其他創業級產品axiom,baseDApp,xyz(走hip3),還有多個ai trading平台都通過接入的方式在分一杯羹。

至此,錢包賽道也正在進行新一輪的暗戰。

大家都在爭相接入HyPErliquid的永續交易能力。 這背後到底是技術開放的紅利,還是返佣機制的誘惑,又或者只是市場需求的真實反映? 為什麼有些頭部平台始終沒有動作? 先行接入者就藉此佔據市場了嗎?

2. 生態起源,builder Fee與Referral機制

Hyperliquid的返佣機制主要包括Builder Fee結合Referral(返佣)

筆者一直都認為這個是非常破局的機制,他允許defi builder(開發者、量化團隊、聚合器)在代用戶下單時,額外收取手續費作為服務收入。 而用戶在這些平台與官網本身下單,原有的總手續費是不變的。

其本質其實類似UniswapV4得hook機制,都是把自己的訂單簿(或者流動性池)作為基礎設施,提供給上游各種平台接入他,這樣一來,他更容易引入不同平台的用戶群體,而不同流量平台(wallet)也有了更全面的生態產品,服務其用戶的不同需求。

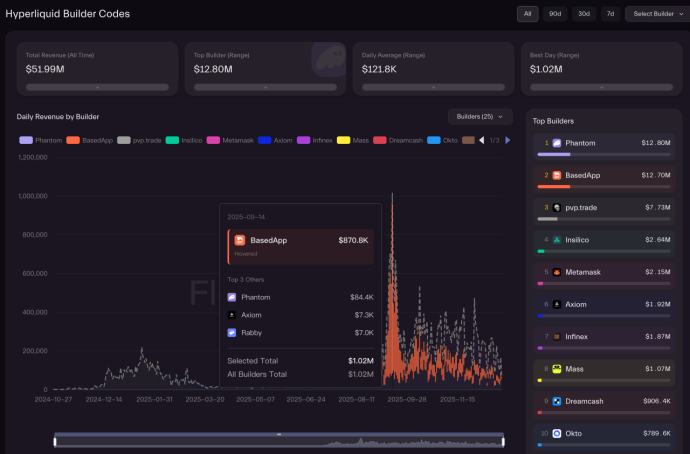

這個機制初步上線就已經給一些項目帶來超千萬美金的分紅收益,初期效果顯著,但後續持續下行。

從圖中,我們也看到很多值得深思的地方。

• 為什麼Metamask的用戶體量不低於PhantOM接入收益差異5倍?

• 為什麼basedApp與axiom在這裡的收益相差甚遠? Jupiter在哪兒?

•12M的分紅收益,到底算多還是算少? 是短期還是長期?

•只輕量級接入Hypeevm或者原生幣的平台,就吃虧了嗎?

• 為什麼Bn、okx等不在其中?

3. PerpDex的開放策略

要解答這些問題要先理解各種平台是如何接入的的。

3.1 開放API接入法

其實各家perps都開放了他們的API,非常的全面,幾乎每家都有各自的定義方式,但提供的模塊大致都如下:查詢類(賬戶狀態、持倉、訂單、市場數據、K線等)、交易類(下單、取消、修改、槓桿調整、提現等)、訂閱類(WS實時推送價格、訂單簿、持倉變化)。

因為這套系統本身也就需要這些aPI提供給做市商進行做市,而用戶端不過是改變下交易方向而已,但是用戶端可不會像做市商這樣能聯繫的到,也就必須要增加點控制力度。

所以也就必須有了限流機制,hype的就是基於地址+IP的雙重限流,可以隨交易量動態調整限流閾值。 高並發時可能面臨限流挑戰。

這種官方APi方案優勢是快速接入實現,無需自建節點,數據延遲低,狀態一致性好。

但劣勢也很明顯:可能面臨 IP / 地域限制,易受限流影響,限流在單一用戶裡比較少問題,但對於平台方,就很難實現了,畢竟用戶量隨時可能增加,動態擴容很難搞。

還有更新問題,要知道app要修改代碼都有發版的限制,如果官方api升級變更了,限流了其實app方就沒有控制力度,除了成為一個流量提供方之外,還得額外承擔客訴與風險。

3.2 只讀Node接入法

Hyperliquid是雙鏈結構,有EVM、CORE雙鏈,集成在一個程序裡並且被閉源封裝了,外部很難破解讀取具體內容,官方也只支持項目方部署這種只讀節點(可獲取訂單、K線、成交數據,但不支持發送交易)。

而且不開放全部歷史數據,這里數據量很龐大:短短2天就會增加約1T+數據,這一年下去,歷史數據不封存,這成本本身很難覆蓋收益了。

如果項目方採用部署只讀節點,來降低讀取官方api的頻率從而減少限流問題,這也是目前官方推薦的做法。

要採用這套方案,其技術挑戰也不少:不定時會有落塊現象,巨額的存儲,缺失的歷史數據。 而且必須要改造節點的數據方法。

筆者認為,最大的問題,還是這種開放了一半的機制,帶來的一致性問題。

舉個例子,如果我用只讀節點的K線數據,下了個訂單,但是節點本身是延遲的(這種本身就是概率發生),但是我要下單只能用官方的API去下單,但官方沒有延遲。 這裡可能是兩者數據是不一致的,這樣我下的市價單,就很有可能以一種我不希望的價格成交。

那責任是誰的? 平台方賺的夠這裡的賠付嗎? 平台要多大成本才能提升穩定性? 直接推諉合適嗎?

3.3 市場的選擇

這裡就呈現了分歧,各家做法都有不同。

•Metamask作為工具化定位的典型代表,直接採用前端接入開放API的方式,甚至直接開源接入代碼,簡單粗暴的方式帶來快速的上線效率,筆者也是難得見到如此保守主義的頭部WALlet平台,這麼快的市場動作。

•同樣這種做法的還有RABby、Axiom、BasedApp。

•Trust Wallet,其實也接入了perps,不過對接的是BN系的aster平台,顯然還是自家產品給綠燈。 但是內部如何分傭就不確定了。

•Phantom源於Solana上的Meme浪潮崛起,在這裡更顯得對體驗的追求,他採用的

是只讀節點接入方式,甚至下單的操作,都要通過後端再中轉,而不是客戶端直接找官方api去下單。

其實市場還有一些神奇的產品,也有不同的角度抉擇

比如Trade.xyz 是目前Hip3上最高交易量的平台,不追求現有市場的紅海混戰而是直接開拓股票交易的能力。

VOOI Light 也很能幹(工程上),是個基於意圖的跨鏈永續DEX,他的核心在於同時接入多個perps dex,可以說是用工程量來同時干了上面多個平台的多條路。 但是美中不足的是也卡在多接入的儲備金復雜性上了,體驗不絲滑。

最後筆者近期還體驗了多款AI trading平台,幾乎是都是開放API接入+多家perps的後端接入方案。 體驗起來很前沿,有的是純LLM大模型文字交互,有的是AI決策+follow 交易員的方式(這裡底層還能和Privy這類Tee託管方案鏈接起來),實現不用傳遞私鑰給項目方,但可以完成AI輔助perps交易的能力。

私鑰託管之戰可詳情見:2025年的區塊鏈錢包暗戰,到底在卷什麼?

不同方案帶來不同的體驗,稍微能解釋一些最終返佣效果數據的差異。

4. 思考

前面的社交登錄其實只能解決恢復問題,但不能解決自動化交易的問題。

4.1 儲備金復雜度

這塊其實是最容易被忽視的。 Hyperliquid的複雜性遠超想像,不是簡單的"接入即用"。

各種平台初期樂觀的當他是聚合dex思路的接入,但也忽略了他本質不是個樂高模型,接入了Hyperliquid,那後續市場下行了,那功能還留著嗎? 如今多少wallet在下線曾經的銘文協議呢? 而且下掉平台用戶開的用戶重新去官方平台找麼?

另外,如果Hyperliquid不火了,或許aster、lighter火了,那遷移到新的平台嗎? 各家的api都不完全一致,如何遷移,如何並行?

要抹平掉這些就要不可避免的增加體驗的複雜性。

最終一個既然用戶要用一個大而全的入口,那為什麼不用官方本身呢?

前端接入帶來快速的體驗和覆蓋,但是Metamask彷彿吃了個啞巴虧,沒賺到啥錢,但白白提供了自己的用戶流量。

後端接入帶來的優質體驗是目前Phantom賺取最大收益的核心要點,同時也帶來了巨大的成本,最終roi(投入產出比)的收益或許也只有他們自己知道了。

4.2 為什麼總收益無法突破更高?

其實回顧我們自己(側重高級Perps玩家)對Hyperliquid等平台使用偏好,還是更喜歡完整官方入口,也更多是在PC端操作,原因主要還是直觀看到止盈/止損設置、圖表監控、保證金模式等高級功能。 畢竟這個賽道本身就是高端玩家多。

而使用移動端訴求是"隨時隨地監控響應市場行情變化,做倉位風險和價格管理,而不是做複雜分析"。

所以Phantom的優勢在帶來新用戶首期體驗後,就持續下行,因為他的側重還是在移動端。

而BasedApp這樣本身有App也有web端入口的,則通吃了兩者的需求,然而由於web端同時還有官方入口競爭,所以上限也不大。

但是Hyperliquid自己的App也沒多久就會推出了,所以這個市場本身會越來越局限。

只能說,架構差異決定了接入的價值,但價值的大小取決於接入的深度,最終此模式的天花板本質還是圈內競爭,入口平台貢獻的用戶很難維持在原有平台中。

如果錢包能提供移動端的高級功能(advanced chARting、alerts and notification systems、auto trading),那確實有差異化價值。 可以看到後續Phantom更新很快,也推出各種高級功能,就是為了留存這部分用戶。

而破局之道在ai trading、auto trading(官方沒有的交易模式)以及多perps聚合這些同樣Dex的來時路方面。 又有多平台儲備金調度難以解決,ai虧錢效率太高等等的問題,即使如今又行業通用私鑰託管方式(prvy、turnKey)等加持,但還是屬於,用戶會的自然會,不會的也沒法學。

4.3 用戶增長與生態位補充

當然很多平台的初衷是,可以接受他不賺錢,畢竟靠手續費分成本身就是湯裡撈渣,但如果能吸引到使用Perps的用戶過來,或者滿足現有用戶的永續交易需求,也是很好的生態位補充。

這點我們從鏈上抓點HL的數據來分析即可得出結論,因為這個群體其實很小。

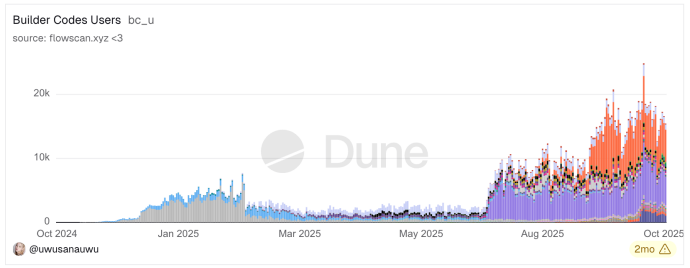

從下圖看,其實各家接入在用戶上體現也就只有日活幾千,合計起來也就破1-2W以內。

而且從Hyperliquid本身月活躍用戶來看,他收益的本質是基於巨鯨服務模型,屬於典型的合約交易市場馬太效應和倒金字塔資金結構,

目前看,HL總錢包地址數達110萬左右,其中月活21.7w,日活5w,但關鍵在這裡——前5%的人貢獻了90%+的OI和Volume,形成了典型的金字塔結構。

僅佔0.23%的頂級用戶(資金範圍$1M+,共500多人)掌控了70%的未平倉合約($5.4B),其中100多個最頂級用戶人均持倉高達$33M,其OI(OPen Interest)佔比是用戶佔比的920倍。

相比之下,佔據72.77%的底層用戶(15W用戶)僅貢獻0.2%的合約量,人均持倉僅$75。

這種結構說明合約市場本質上是專業機構和高淨值個人的博弈場,大量散戶雖然構成了用戶基數和活躍度,但在資金體量上幾乎可以忽略不計。

這個結構,其實體現一種很反人類的直覺,即確實Hyperliquid本身收益很高,短短1年就躍進最賺錢的交易所之一。

但是他的收益本質是來源於高端玩家巨鯨們的,動機或者是抗審查,或者是開放透明度,或者是量化交易驅動。

但是各家平台接入的意義,其實帶來的只是常規用戶,所以這個要有一個長線的用戶教育過程,才有可能把本身在cex裡玩Perps的轉移到同質化競爭的Web3Perps

5.寫在最後,接入Perps 真是個好生意嗎?

一般的項目,是得適配市場,但一個平台的熱度到巔峰,就可以讓市場來適配他。 現在hyperliquid就是這樣的待遇,但是他未必能守得住這個待遇,雖然可以解釋目前市場上其他競爭對手交易額陡增是有新空投預期,帶來的非真實交易結果。

而且HL很多舉措是相對正確的,對比其他很多過往的平台,都經常想著是自己做完全部的事,吃完全部的紅利,筆者點名批判opensea,還能折騰出一套強製版稅的東西,讓市場只能跟著龍頭走。 每次的都有固定的高額成本,干預了商品的流動,影響了市場真實的定價,最終無數NFT成為傳家寶。

而在HL裡,他開放了evm和全部的各種dex peps api,所以很快市場上就看到一堆衍生品。

RWA資產,特別是美股與黃金,正成為當前Perp DEX領域新的流量入口與差異化增長點。 TradeXYZ累計perp volume $19.1B,週均$320m,日均$45.7m,這就是最好的證明。

Hyperliquid的大方在空投中和回購中也可見一斑,很多時候,走質押HYPE走ADL利潤也很有可期收益了。

兜兜轉轉,龍頭之爭自有那幾家平台去煩惱,回歸到今年的錢包接入暗戰而言,接入第三方Perps多數其實是個低ROI的買賣,無論從用戶增長收益,還是平台佣金賺取與穩定性投入上,都算不上是個好生意。

可以想像,在接入之後看到真實收益情況之後,大量的平台還是捨不得Perps這個賽道的紅利,會走向自研與大量拉新宣發,賽道之戰沒有結束,還會繼續燒上一年,但也只有從非Cex拉來的新用戶,才是真有效用戶。