金庫、收益率與安全幻象:真實世界的基準

撰文:OMer Goldberg

編譯:Block UNIcorn

金庫是加密貨幣領域中人人都自以為理解的概念之一,這主要是因為它們看起來簡單易懂。 然而,簡單往往具有欺騙性。 在表面之下,金庫已悄然成為整個生態系統中最容易被誤解卻又最具戰略意義的基礎要素之一。

在 DeFi 夏季,「金庫」只不過是圍繞自動化收益耕作的一個巧妙的 UI。 Yearn 將繁瑣且需要大量人工干預的操作——例如在不同收益農場之間切換、複利管理治理代幣——包裝成一種近乎魔法般的體驗。 只需存入資金,策略就會自動完成所有工作。 這是一種互聯網原生的抽象概念,而且行之有效。

但 2025 年已截然不同。

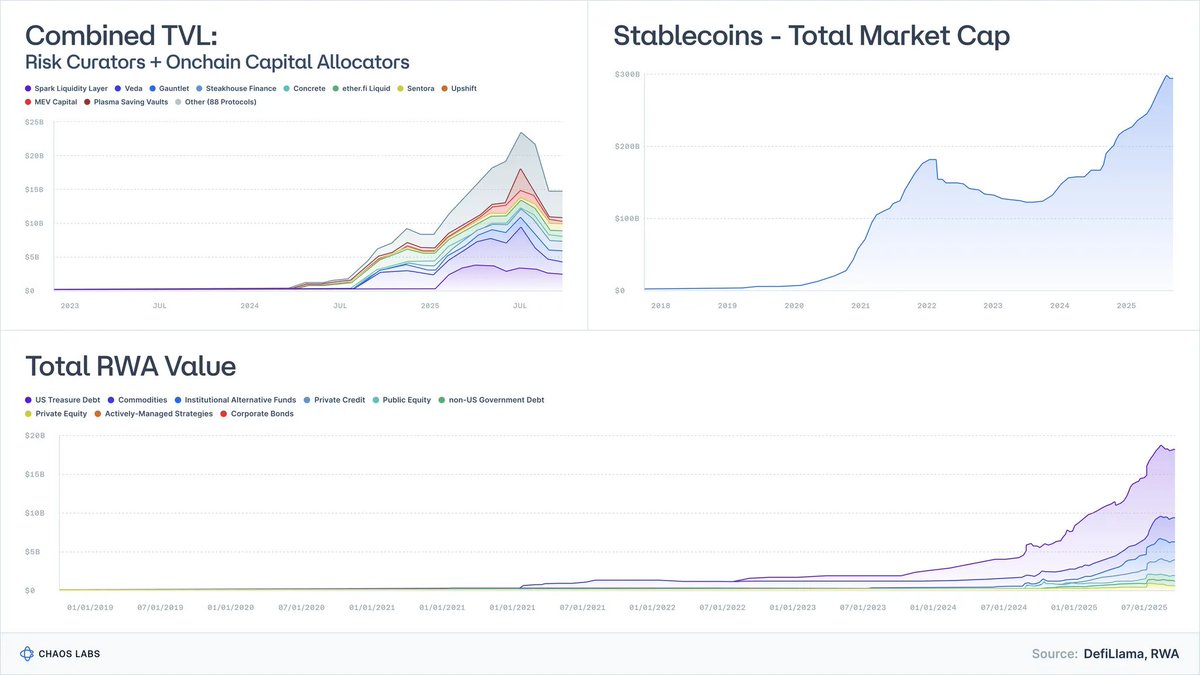

代幣化國債已從數千萬美元規模的實驗演變為近 90 億美元的資產管理規模,貝萊德、富蘭克林和法國興業銀行等機構也已成為其積極參與者。

不包括穩定幣的風險加權資產 (RWA) 規模已達數百億美元。

穩定幣本身的市值已超過 3000 億美元,發行方的成熟度也大幅提升。

風險管理機構和鏈上資產分配機構(Risk Curators and Onchain Allocators)這個幾年前還幾乎無人問津的行業,如今已由近百家公司管理著超過 200 億美元的資產。

認為金庫僅僅是「收益機器」的觀點已經過時。 金庫正在演變為基金包裝器,作為貨幣市場基金、結構化信貸以及(日益增長的)對沖基金策略的可編程模擬工具。

而這裡存在一個危險的誤解:

大多數金庫被宣傳為收益率工具。 但從經濟本質上看,它們是風險產品。

Stream、Elixir 等項目的崩盤清楚地表明了這一點。 當行業將結構化信貸視為等價於美元的產品時,其結果可想而知:風險管理不善、連鎖脫鉤以及借貸協議的系統性脆弱性。

本文旨在重塑人們對金庫的認知:金庫究竟代表什麼,它們如何映射到現實世界的資產類別,以及為什麼「低風險 defi」並非曇花一現,而是全球金融普及的下一個前沿領域。

1. 金庫本質上是帶有 API 的投資組合

剝去 UI 和營銷元素,金庫的概念其實很簡單:

一個封裝在 API 中的投資組合構建引擎。

資產存入金庫(穩定幣、以太坊、風險加權資產)。

策略運行(借貸、抵押、套保、槓桿、挖礦、賣出波動率、承銷信貸)。

可編程接口用於存取款;有時具有可預測的流動性,有時則不然。

這就是金庫的全部。

如果傳統金融從業者遞給你一份基金投資意向書,你會立即問:

這是現金? 信貸? 股權? 還是其他什麼稀有資產?

流動性特徵是什麼——每日、每週還是每季度?

如果發生極端事件,我的本金會怎樣?

加密貨幣完全跳過了這一步。 我們談論的是年化收益率(APY),而不是風險等級。

在去中心化金融(DeFi)前端,五種截然不同的策略最終都歸結為同一張看似美好的卡片:

金庫是通往鏈上任何事物的入口。

缺失的是最關鍵的部分:我究竟承擔了哪些風險?

合約風險? 交易對手風險? 基差風險? 槓桿風險? 信貸風險? 還是以上所有風險?

最終,這種不透明性是有代價的:散戶用戶可能會承擔他們不了解或不理解的風險,並遭受意想不到的損失(甚至可能引起監管機構的注意);機構投資者只需看一眼就會放棄,因為他們對缺乏專業性和透明度標準感到失望。

此外,將收益率作為唯一的競爭基準對風險管理產生了另一個毀滅性的影響:協議和風險管理者為了相互競爭,承擔了越來越多的風險。

隨著加密貨幣進入機構化時代,這種情況必須改變。

2. 你實際獲得的收益是什麼? 現實世界的基準

如果我們想要了解 DeFi 金庫的收益,我們需要一個基準:

歷史上,現實世界中不同類型的風險究竟能獲得怎樣的回報?

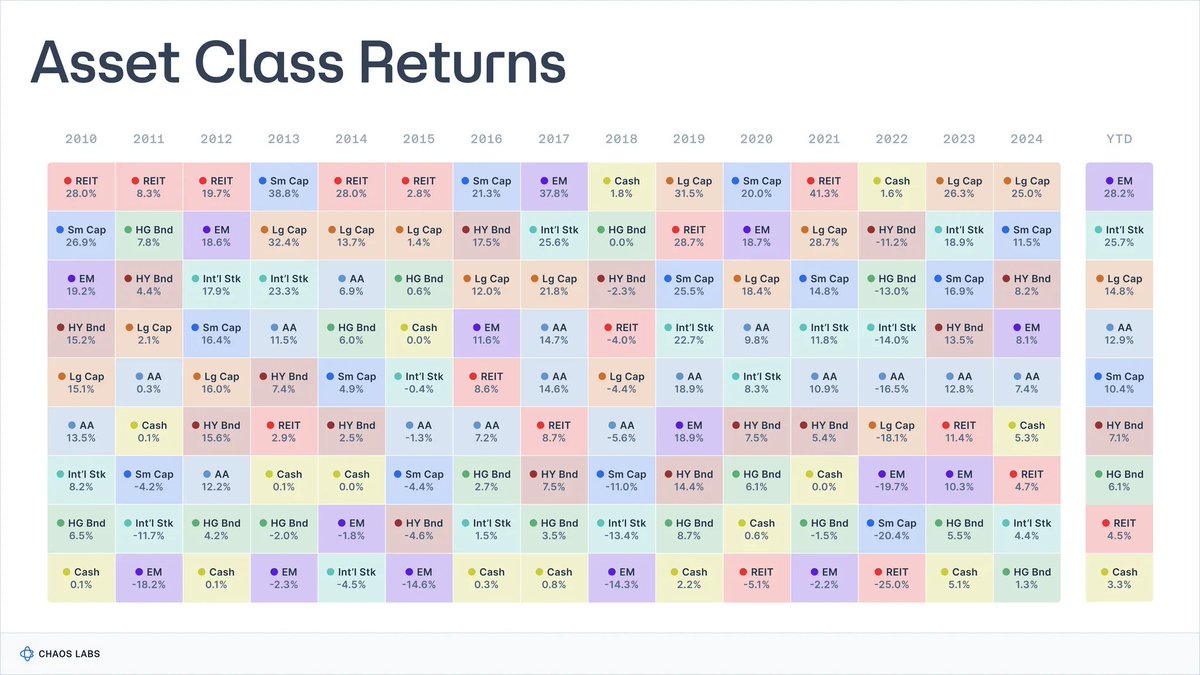

近一個世紀以來,研究人員一直在收集關於核心金融資產類別的數據。

阿斯瓦特·達莫達蘭 (Aswath Damodaran) 維護著一套可追溯至 1928 年的美國股票、債券和短期國債的權威數據系列,而《全球投資回報年鑑》(Global Investment Returns Yearbook) 則追踪了自 1900 年以來主要國家的長期回報率。

在這些數據集中,情況出奇地一致:

股票(標普 500 指數):約 9.9%

小盤股:約 11.7%

高收益公司債券:約 7.8%

投資級債券:約 4.5%

現金 / 短期國債:約 3.3%

房地產:約 4.2%

黃金:約 5%

在此期間,通貨膨脹率平均約為 3%,因此實際回報率比預期低約 3 個百分點。 這些數字並非對未來的精確預測,但它們大致反映了長期經濟中可能出現的趨勢。

每一種收益都伴隨著一系列風險和權衡,而這些風險和權衡是由相應的持有者承擔的。

2.1 現金 / 短期國債:因等待而獲得報酬

在實踐中,它是金融體系中最接近「無風險」基準的投資標的(短期美國政府債券、貨幣市場基金)。

名義收益率約為 3.3%(扣除通貨膨脹後實際收益率為 0-1%)。

投資回報:本質上,由於信用風險幾乎不存在,期限風險也極低,投資收益僅基於貨幣的時間價值。

權衡取捨:通貨膨脹會悄然侵蝕收益和購買力;在扣除費用和摩擦後,長期實際收益接近於零。

本質上,這些投資非常適合存放現金,而非實現財富複利增長。

2.2 債券:因借出資金而獲得報酬

由政府和企業發行的債務,質量參差不齊。 你借出資金以換取利息和本金償還。

投資級債券的名義收益率約為 4-4.6%;

高收益債券(「垃圾債券」)的名義收益率約為 6-8%。

信用風險:借款人違約或受損的可能性(「垃圾債券」的風險更高);

期限風險:對利率變化的敏感度;

流動性風險,尤其是在非主流債券或低評級債券中。

權衡取捨:當利率上升時,債券投資組合的表現可能大幅下滑(週期性敏感性,例如 2022 年債券收益率的歷史低迷);當通脹飆升時,實際收益率可能很低甚至為負;信用事件(重組、違約)可能導致永久性資本損失。

「債券」一詞涵蓋了一系列風險和收益各異的金融工具:評估債務人的經濟狀況是確定確切風險狀況的基礎。

2.3 股票:因增長波動而獲得報酬

持有企業股份。 受益於盈利、創新和長期經濟增長。

美國股票(標普 500 指數):名義收益率約為 9.9-10%,實際收益率約為 6.5-7%。

商業風險:公司可能倒閉;

盈利週期:利潤隨經濟波動,股息對整體回報的貢獻可能會減少;

波動性和回撤:即使在發達經濟體,較大的逐日市值波動也是正常的。

權衡取捨:儘管從長遠來看,全球股票通常優於債券和短期國債,但長達數年的 30% 至 50% 的調整併非異常現象(例如日本的失落十年,或 2000 年至 2018 年的歐洲),尤其是在考慮通貨膨脹因素後。

2.4 房地產:收入 + 槓桿 + 本地風險

產生、收益的房地產:住宅、商業、物流等。

美國房地產指數的長期平均名義收益率約為 4% 至 4.5%,實際收益率約為 1% 至 2%。

收入風險和經濟周期:收益取決於租戶能否持續按時支付租金,而租金收入會隨著經濟周期波動而減少;

本地經濟風險:投資於特定城市、地區和行業的風險敞口;

槓桿和波動性風險:抵押貸款和債務融資會放大收益和損失;

流動性風險:房地產及許多房地產相關工具的交易速度慢且成本高,尤其是在壓力時期。

你無法立即「掛牌出售」房產;出售或再融資需要數週 / 數月時間,即使是上市的房地產投資信託基金(REITs)在市場承壓時也可能出現大幅下跌;

利率、信貸或本地需求(例如,居家辦公導致辦公樓需求下降)的下滑可能會同時影響收入和估值;

當利率上升或貸款機構收緊貸款時,滾動債務的成本可能會很高;

投資組合通常會過度集中於特定地區或特定類型的房產。

實際上,儘管房地產歷來是抵禦通脹的有效投資,但它是一個複雜且流動性差的領域,不能像現金等價物一樣進行交易或支付。

2.5 私募股權與風險投資:流動性不足 + 複雜性溢價

對私人公司和項目進行流動性差、期限較長的投資,例如收購和成長型股權投資;早期風險投資或困境及特殊情況投資。

私募股權:許多年份的淨內部收益率 (IRR) 為 15% 左右(但周期性很強)

風險投資:頂級四分位的基金經理的回報率為 20-30% 以上

然而,數據呈現出極大的波動性:一旦考慮費用和倖存者偏差後,中位數的實際回報率將更接近個位數。

長期流動性不足:資金鎖定 7-12 年

複雜性:定制交易、治理和結構

管理者技能:不同管理者和不同投資年份之間的差異巨大

信息不對稱:需要專業渠道和盡職調查

更高的本金風險:風險投資高度依賴執行和經濟周期;存在較高的本金損失風險。

權衡取捨:資金長期鎖定;通常沒有二級市場。 此外,儘管風險較高,但許多基金在扣除費用後,其表現遜於公開市場。

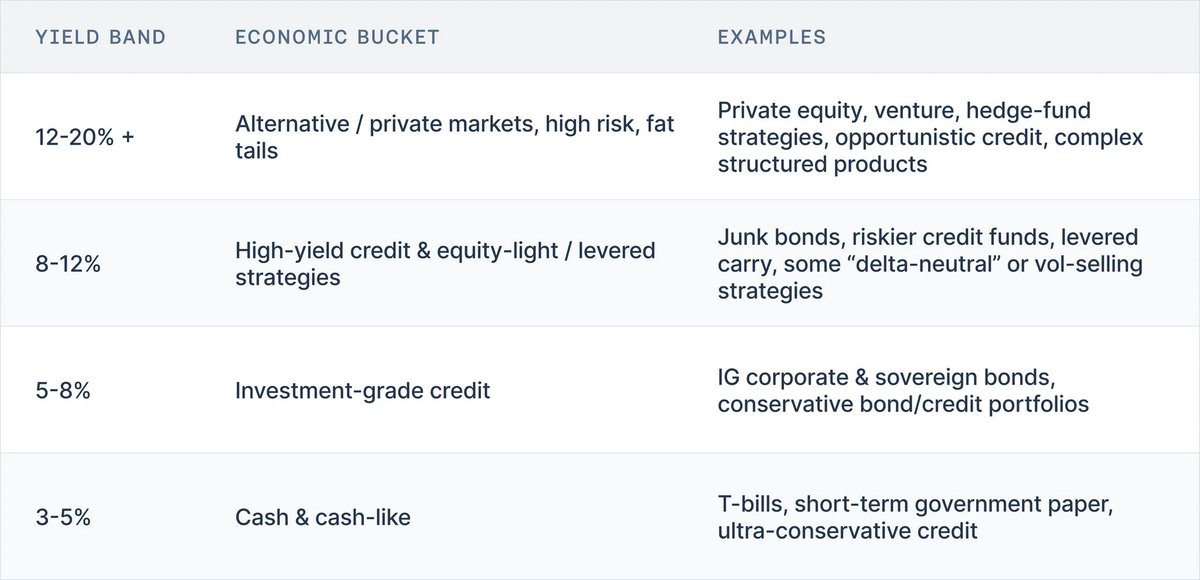

3. 天下沒有免費的午餐:收益益率階梯

當你把所有這些歷史數據匯總起來時,一個簡單的事實浮現出來:

現實世界中沒有任何一種資產類別能夠在不承擔高風險的情況下提供高收益。

解讀金庫收益率的一個實用方法是使用收益率階梯模型:

3-5% → 現金、國債、短期政府債券、超保守型信貸

5-8% → 投資級債券、保守型信貸組合

8-12% → 高收益債券、風險較高的信貸、輕股權策略、部分槓桿套利

12-20%+ → 私募股權、風險投資、對沖基金策略、機會主義信貸、複雜結構化產品

一個多世紀的市場數據顯示,這一收益階梯在戰爭、惡性通貨膨脹、科技繁榮和利率體系的變遷中都展現出了驚人的韌性。

將投資組合上鍊並不會使其失效。 因此,每當你看到一個 DeFi 金庫時,請問自己兩個問題:

所宣傳的風險是否與所宣傳的收益相符?

收益率來自哪裡?

4. 結論:金庫收益率的正確思維模型

拋開營銷和 UI,事實其實很簡單:

金庫不再是自動複利的「農場」,而是一個帶有 API 的投資組合;

其收益率是它所承保風險的價格;

一個多世紀以來的市場數據顯示,在特定風險下,合理的收益率範圍一直保持著驚人的穩定性。

類現現金的工具名義收益率僅為個位數,實際收益率幾乎為零。

投資級信貸的收益會因期限和違約風險而略高一些。

高收益信貸和股票的收益率可達個位數高位甚至十幾。

私募股權、風險投資和對沖基金策略是歷史上唯一能夠持續提供十幾中位及以上收益率的投資選擇,但它們也伴隨著流動性不足、信息不透明以及永久性損失的現實風險。

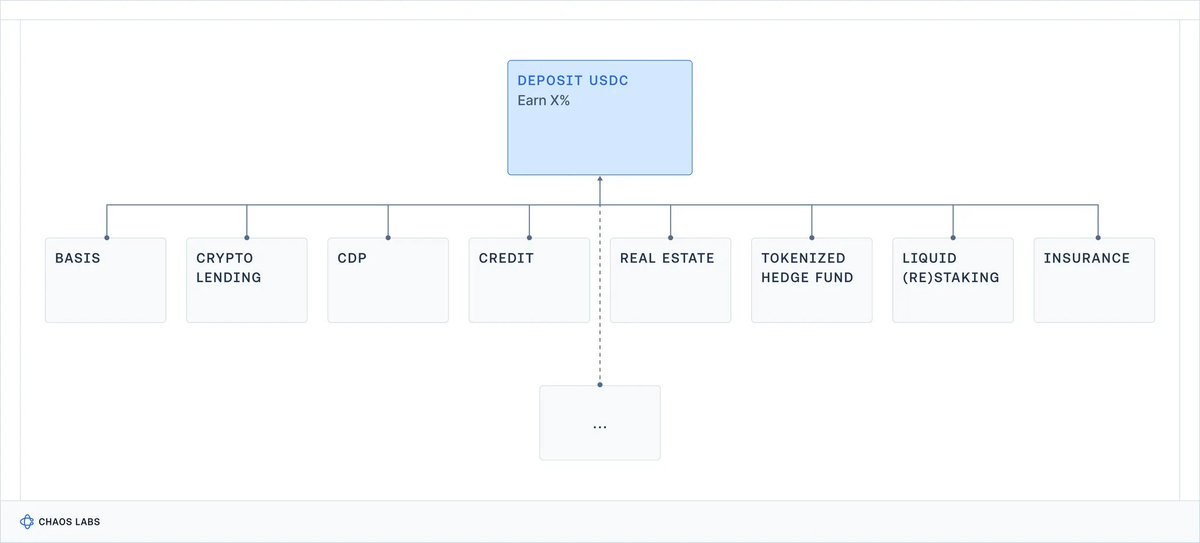

將這些投資組合上鍊並不會改變風險與回報之間的關係。 在如今的 DeFi 前端,五種截然不同的風險等級可能都以同一張友好的廣告形式呈現:「存入 USDC,賺取 X% 收益」,卻幾乎不會顯示你承擔的是現金、投資級信貸、垃圾級信貸、股票還是對沖基金的風險。

對於個人用戶而言,這已經夠糟糕了,他們可能在不知情的情況下為自己不了解的複雜信貸產品或槓桿組合投資。

但這還會帶來系統性後果:為了保持收益率的競爭力,特定「類別」中的每個產品都會傾向於選擇該類別中風險最高的配置。 更安全的配置看起來「表現不佳」,因而被忽視。 那些悄悄地在信貸、槓桿或基差方面承擔更多風險的託管商和協議會獲得獎勵,直到類似 Stream 或 Elixir 的事件提醒所有人,他們實際承擔的是什麼。

因此,收益率階梯不僅僅是一個教學工具。 它是目前行業所缺失的風險語言的開端。 如果我們能夠始終如一地回答每個金庫這兩個問題:

這個金庫屬於階梯的哪一級?

這種收益率會讓我承擔哪些風險(合約風險、信用風險、期限風險、流動性風險、方向性風險)?

這樣我們就可以按風險等級來評估表現,而不是將整個生態系統變成一場單一的、不加區分的年化收益率(APY)競賽。

在本系列的後續部分,我們將採用這一框架直接應用於加密。 首先,我們將當今的主要金庫和崩盤映射到階梯上,看看它們的收益率真正告訴我們什麼。 然後我們將拉遠視角,討論需要改變什麼:標籤、標準、策展實踐和系統設計。

在本系列的後續文章中,我們將把這個框架直接應用於加密貨幣領域。 首先,我們將把當今主要的金庫和崩盤案例映射到這個框架上,看看它們的收益率究竟反映了什麼。 然後,我們將跳出框架,探討哪些方面需要改進:標籤、標準、策展人實踐以及系統設計。