Strategy、STRC 與比特幣換軌之爭:誰將掌控未來貨幣秩序?

作者:MARylandHODL

編譯:深潮TechFLOW

深潮總結:

金融主義者的統治模式:通過控制信貸、價格發現機制和貨幣傳導渠道,金融主義者維持了一個以法幣為核心的高度中央化體系。

主權主義者的反擊:這一陣營由尋求貨幣獨立的國家、厭倦銀行系統的機構和企業,以及選擇比特幣作為財富儲存手段的個人組成。 他們認為比特幣可以打破傳統貨幣的壟斷。

STRC 的意義:MicroStrategy 推出的 STRC 是一種創新的金融工具,它將法幣儲蓄轉化為以比特幣為抵押的真實收益,同時通過收緊比特幣流通量強化了比特幣的稀缺性。

摩根大通的反擊:摩根大通迅速推出與比特幣掛鉤的合成金融產品,試圖將比特幣敞口重新拉回傳統銀行體系,卻完全不涉及真實比特幣。

歷史的對照:文章將當前的比特幣革命與1900-1920年美國工業時代的中央化重組相比較,指出這一次的基礎是去中心化的比特幣,而非以法幣為核心的債務體系。

對個人:比特幣為普通人提供了一種保護財富免受通脹侵蝕的手段,同時也提供了繞過傳統金融體系的可能性。

對社會:如果比特幣被廣泛採用,將重新調整貨幣與社會激勵,可能引發一場深遠的經濟與倫理變革。

對金融體系:比特幣和 STRC 等工具的崛起可能削弱傳統金融機構的權力,導致貨幣基礎的分裂與重組。

比特幣不僅是一種資產,它還是一種打破傳統貨幣壟斷的工具。

STRC 是比特幣生態系統的關鍵創新,它為比特幣提供了一個合法且可擴展的資本市場入口。

當前的貨幣戰爭不僅是經濟層面的博弈,更是關於未來社會結構與價值觀的深刻較量。

真相一旦浮現,去中心化的比特幣可能會迅速改變現有的金融與社會秩序。

深潮注:內容借助GPT4.0進行總結。

在我的上一篇文章中,我描繪了一個宏大的戰場:圍繞比特幣展開的貨幣架構之爭。 而現在,是時候深入探討其背後的運作機制了。

這篇後續文章旨在為你揭示那些具體的槓桿和結構性動態,以解釋眼下正在發生的一切。 我們將深入分析,探討衍生品體係與新型金融產品如何融入這一新興框架。

故事的全貌正在逐漸浮現:

這不僅僅是關於資產配置的爭論,而是一個跨越數十年的轉型初期階段——就像社會深處的地殼板塊在緩慢擠壓,直至裂縫終將顯現。

讓我們走上這條斷層線,直面真相。

I. 兩大貨幣架構的碰撞

Matt @Macrominutes 為我們提供了迄今為止最有力的框架:

金融主義者(The Financialists)

自1913年那場隱秘的幕後交易以來,金融主義者便完全掌控了遊戲規則。 這一陣營包括:

美聯儲(Federal Reserve),

摩根大通(JPMorgan)及美國銀行業集團,

歐洲銀行世家,

全球主義精英,

日益增多的受控制政客,

以及一個基於衍生品的框架,支撐著全球資本流動已逾百年。

他們的權力建立在“合成貨幣信號”之上——即通過製造信貸、塑造預期、改變價格發現機制以及調控所有主要結算形式的能力。

歐元美元(Eurodollars)、掉期(swaps)、期貨(futures)、回購協議(repo facilities)以及前瞻性指引(foRWArd guidance)——這些都是他們的工具。 他們的生存依賴於對抽象層的掌控,這些抽象層掩蓋了底層貨幣基礎的真實面貌。

主權主義者(The Sovereignists)

另一邊是主權主義者——那些追求更少扭曲、更為穩健貨幣的人。 這一群體並非總是步調一致,他們由朋友與對手、個人與國家、不同的政治傾向與倫理框架組成。

這一陣營包括:

追求貨幣獨立的主權國家,

對銀行業瓶頸感到沮喪的機構和企業,

以及選擇退出基於信貸體系、轉向自我主權的個人。

他們將比特幣視為對抗集權貨幣權力的解藥。 即便許多人尚未完全理解其深遠意義,但他們本能地意識到一個核心真理:

而這一點,是金融主義者所無法容忍的。

引爆點:轉換軌道

當前的戰爭聚焦於——即將法幣轉換為比特幣,以及將比特幣轉換為信貸的系統。

掌控這些軌道的人,將掌控:

價格信號,

抵押品基礎,

收益率曲線,

流動性路徑,

以及最終從舊貨幣體系中崛起的新貨幣秩序。

@FoundInBlocks

這場戰鬥已不再是理論上的假設。 它已經到來……並且似乎正在加速發展。

II. 上一次類似的變革(1900-1920)

我們曾經歷過類似的情景……雖然當時的主角不是比特幣,而是一場具有顛覆性的技術變革,它迫使美國的金融、治理和社會架構進行全面重建。

在1900年至1920年間,美國的工業精英們面臨著:

民粹主義的憤怒,

反壟斷的壓力,

政治敵意,

以及其壟斷體係可能崩潰的威脅。

他們的應對方式並非退縮,而是。

這些努力的例子至今仍深刻影響著社會結構:

1910年的《弗萊克斯納報告》(The Flexner Report)對醫學教育進行了標準化,摧毀了延續幾千年的傳統替代療法,並催生了洛克菲勒主導的醫療體系,這一體系成為現代美國製藥業權力的基石。

工業巨頭資助了一套標準化的學校系統,旨在培養能夠順從中央化工業生產的工人。 這一框架至今仍然存在,只是如今已從製造業優化為服務業。

農業企業的整合催生了一套廉價、高熱量卻低營養的食品體系,充斥著防腐劑和化學添加劑。 這種體系在過去一個世紀裡重塑了美國人的健康狀況、激勵機制以及政治經濟結構。

1913年12月,《聯邦儲備法案》(Federal Reserve Act)引入了歐洲的中央銀行模式。

而在十個月前,聯邦所得稅(對年收入超過3,000美元的部分僅徵收1%,約等於2025年的90,000美元)開創了一條永久性的收入渠道,用於償還聯邦債務。

以法幣為基礎的債務體係由此誕生。

這是美國權力的上一次重大轉折——一次圍繞中央化貨幣核心的靜默重組,由一個獨立於民選政府的機構控制,並由模糊不清的授權治理。

如今,我們正經歷下一次轉折。

但這一次,底層基礎是去中心化的……且無法被腐化。

這個基礎就是。

參與者依然熟悉:一邊是工業巨頭的迴聲,另一邊是杰斐遜式的民粹主義者。 只是這一次,賭注更高。 金融主義者擁有一個世紀以來構建的合成壓製手段和敘事控制,而主權主義者陣營雖分散,卻正在部署傳統體係從未預料到的工具。

自1913年以來,這場鬥爭首次蔓延到了街頭。

III. STRC:偉大的轉換機制

今年7月,MicroStrategy 推出了 STRC(“StrETCh”)。 大多數觀察者對此不以為然,認為這不過是 Saylor 的又一個怪異發明——一個古怪的企業借貸工具或短暫的注意力實驗。

然而,他們忽視了 STRC 的真正意義。

STRC 是首個可擴展且符合監管要求的機制,它:

存在於現有的金融體系之內,

原生地與資本市場對接,

將收益匱乏的法幣儲蓄轉化為以比特幣為抵押的真實回報。

當 Saylor 將 STRC 稱為“MiCROStrategy 的 iPhone 時刻”時,許多人對此不屑一顧。

但從轉換軌道的角度來看呢?

STRC 可能實際上是——即比特幣價格動態達成反身性均衡的節點,為新的貨幣秩序的揭幕奠定了穩定基礎。

STRC 連接了:→→。

這之所以重要,是因為在通脹和貨幣貶值的體系中,價值會悄然從毫無戒心的人們手中被抽取。 而那些了解當前局勢的人,可以接觸到**“無瑕疵的抵押品”**——一種能夠跨越時間與空間儲存和保護他們生命能量與積累財富的方式。

最終,當信任崩塌時,人們會本能地尋求真相……而比特幣代表著。 (如果這一點尚未引起你的共鳴,這僅意味著你還沒有真正開始深入探索這條“兔子洞”。)

當信任崩塌時,人們會尋求真相……而比特幣正是數學真理的化身。 而 STRC 將這一原則轉化為一個。

它不僅僅提供收益,它將被壓抑的法幣流動性引導至一個中。

金融主義者感受到了威脅。 他們中的一些人甚至可能已經意識到,這對他們剝削性體系的威脅有多大。

他們隱約察覺到,如果這個循環實現規模化,會發生什麼。

IV. 金融主義者最害怕的正反饋循環

當美國試圖通過“經濟增長”擺脫財政主導困境(通過貨幣擴張和收益率曲線控制)時,儲戶將會在通脹復甦的情況下追逐真實回報。

然而,傳統渠道無法提供這些回報:

銀行做不到,

債券做不到,

貨幣市場基金也做不到。 但比特幣可以。

MicroStrategy 構建了一個企業級的貨幣循環:

比特幣升值

MicroStrategy 的抵押品基礎得到加強

借貸能力擴大

資本成本降低

STRC 提供了極具吸引力的比特幣支持收益

資本從法幣流向 → STRC → 比特幣抵押品

比特幣的流通量收緊

循環在更高的基礎上重複

這就是“稀缺引擎”(Scarcity Engine)——一個隨著法幣削弱而不斷增強的系統。

法幣壓抑的回報率與比特幣的結構性內部收益率(IRR)之間的套利空間(ARB)正成為一個。

如果 STRC 實現規模化,金融主義者將面臨失去對以下領域控制的風險:

利率,

抵押品稀缺性,

貨幣傳導機制,

流動性渠道,

以及資本成本本身。

這便是首次攻擊的背景所在。

V. 協同打壓行動

(這是模式,而非確鑿證據。)

在比特幣於10月6日達到峰值後:

BTC 從 126k 下跌至低位 80k,

MSTR 從 360 美元區間下跌至 100 美元高位區間,

STRC 在加密市場的廣泛動盪中保持平穩,

直到 11 月 13 日,突然出現流動性真空,STRC 才出現裂痕。

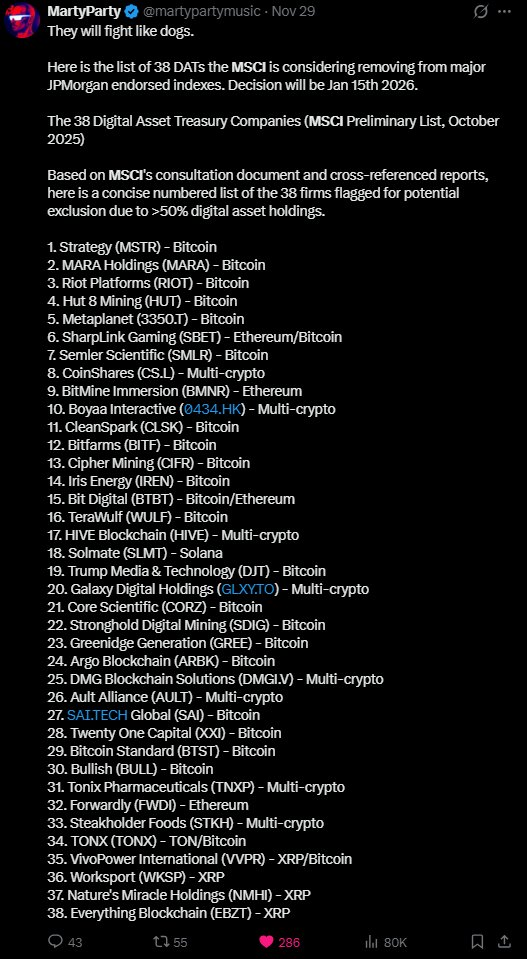

幾天后,msci 的“下市”敘事再次被提出,目標直指 MSTR。

這一系列事件看起來並不自然。 它帶有明顯的跡象,表明這是對轉換軌道的首次協同打擊。 (再強調一次,這是模式,而非確鑿證據,但這個模式很難被忽視。)

當 STRC 保持平穩時,它展現了一個正常運行的比特幣抵押信貸引擎可能會成為什麼樣子。

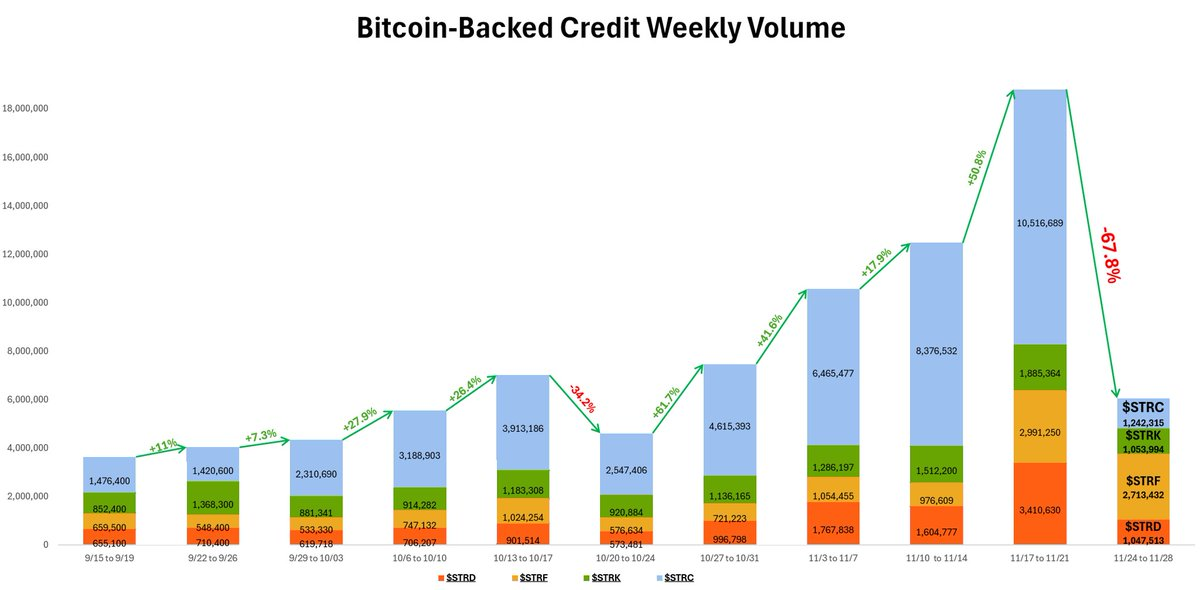

儘管前兩週的數據規模較小,但其意義卻極為重大:

11月3日–9日:從 64 億美元的交易量中購買了 2620 萬美元的 BTC;

11月10日–16日:從 83 億美元的交易量中購買了 1.314 億美元的 BTC。

別把注意力放在具體的美元數字上,真正重要的是其運作機制。

將這些機制規模化後,金融主義者的反應就不言自明了。

如果 STRC 實現規模化:

貨幣市場將失去相關性,

回購市場(repo)將不再佔據主導地位,

衍生品價格壓制機制將被削弱,

銀行製造的收益率將崩塌,

資本流動將繞過銀行系統,

國庫將失去對國內儲蓄的控制,

美元的貨幣基礎將開始分裂。

MicroStrategy 推出的不僅僅是一個產品,它是在構建一條新的。

而摩根大通(JPMorgan)則迅速作出回應。

VI. 摩根大通的反擊:合成陰影

(這是模式,而非確鑿證據。)

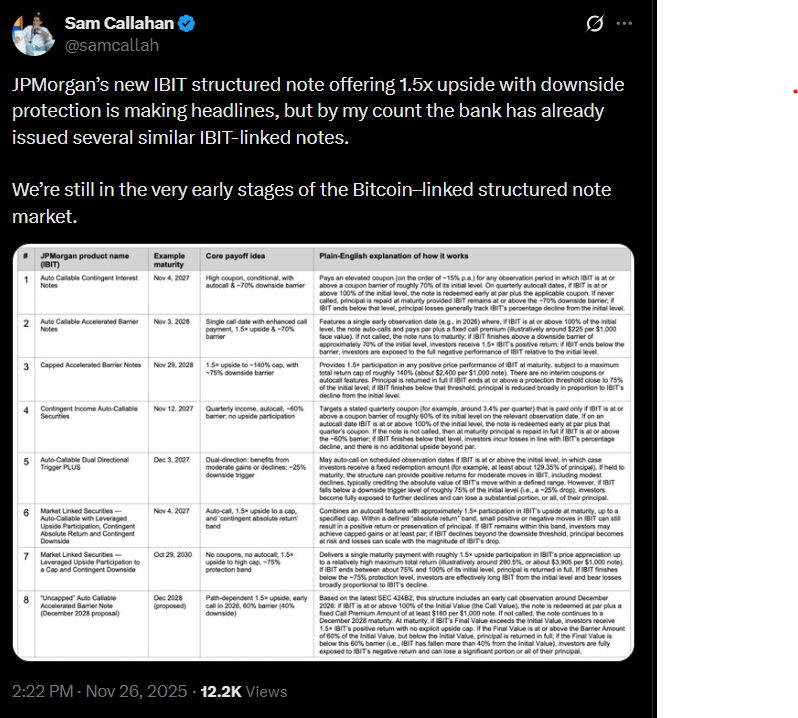

在一個因假期縮短的交易周中——理想的安靜結構調整時間——摩根大通高調發布了一款“與比特幣掛鉤”的結構性票據(structured note)。

其設計看起來像是一種“坦白”:

與 IBIT 掛鉤,而非現貨價格,

以現金結算,

不購買任何比特幣,

不減少比特幣的流通量,

上行收益受限,

凸性收益由銀行保留,

下行風險轉嫁給客戶。

然而,正如 @Samcallah 所揭示的那樣,其真正的深意更加險惡:摩根大通最近推出了一系列與 IBIT 掛鉤的結構性產品。

這不是創新,這只是中央化的老套路——將收益留給設計者,將損失社會化。

這是一次“重新捕獲”的嘗試——試圖將比特幣的敞口重新拉回銀行體系之內,而完全不接觸真實的比特幣。

這正是“紙黃金”體系的重生。 在這種體系中:= 無法檢測的紙比特幣數量。

而相對而言:

STRC 需要真實的比特幣,

STRC 收緊了比特幣的流通量,

STRC 強化了“稀缺引擎”。

兩個產品,兩種範式,一個屬於未來,一個屬於過去。

VII. 為什麼 MicroStrategy 成為首個目標

(這是模式,而非確鑿證據。)

MicroStrategy 威脅到了金融主義者的模式,因為它是:

擁有最大公開比特幣資產負債表的公司,

第一家將比特幣作為儲備資產的企業“銀行”,

唯一一家在機構規模上將比特幣抵押貨幣化的公司,

唯一一家提供比特幣抵押真實收益的受監管實體,

唯一一家繞過所有合成敞口渠道的橋樑。

這也解釋了針對它的壓力模式:

MSCI 對比特幣持倉較重的公司進行懲罰——詳見 @martypartymusic 的帖子:

(注意,他們巧妙地避開了 Coinbase、特斯拉(Tesla)或 Block。)

信用評級機構(Credit Rating Agencies,華爾街的產物)勉強對 MicroStrategy 的優先股進行評級,卻又“巧妙地”將目標轉向 Tether,兩者都意在削弱穩健貨幣作為合法抵押品的地位。

關於摩根大通(JPMorgan)阻礙 MicroStrategy 股票轉讓的傳言。

與 MSCI 相關報導同步出現的 BTC 和 MicroStrategy(MSTR)股價下跌。

突然引發政策制定者的關注,既有正面也有負面。

銀行爭相重建合成比特幣敞口,以將需求拉回傳統體系內。

MicroStrategy 遭到攻擊並不是因為邁克爾·塞勒(Michael Saylor)本人,而是因為它的資產負債表架構打破了金融主義者的體系。

這依然是一個模式(並非確鑿證據)……但這些信號卻有著驚人的相似性。

VIII. 主權層——最終的歸宿

放眼全局,整體架構逐漸清晰:

穩定幣(Stablecoins)將主導收益曲線的前端,

比特債券(BitBonds)將穩定曲線的長端,

比特幣儲備將成為主權資產負債表的核心錨點。

MicroStrategy 是資本市場層面的比特幣儲備銀行的原型。

主權主義者(Sovereignists)或許未明確表達這一計劃,但他們正逐步向這一方向靠攏。

而 STRC 正是這一進程的上游催化劑。

因為 STRC 實際上並不是一種債務或權益產品。 STRC 是一種“越獄機制”。

它是一種衍生品,能夠引發劇烈的化學反應,讓法幣在稀缺性中逐漸溶解。

它打破了對以下領域的壟斷:

收益,

抵押品,

以及貨幣傳導機制。

IX. 我們所處的時刻

此刻,法幣內嵌的貶值邏輯已成為簡單且無法否認的數學事實……並且正被越來越多的人所察覺。

如果比特幣被主權主義者作為工具加以利用,金融主義者的架構可能會像柏林牆一樣迅速崩塌。

因為最終,真相一旦得以浮現,總會迅速戰勝一切。

這場戰爭(公開、可見、無可否認)是圍繞法幣與比特幣之間轉換軌道的戰爭。

這場戰爭將定義整個21世紀。

而在過去110年間的首次,兩方都開始亮出底牌。

活在這樣的時代,何其非凡。