交易員回憶錄:我用索羅斯的方法在 PEPE 狂賺 100%

撰文:LEO

編譯:Luffy,Foresight NeWs

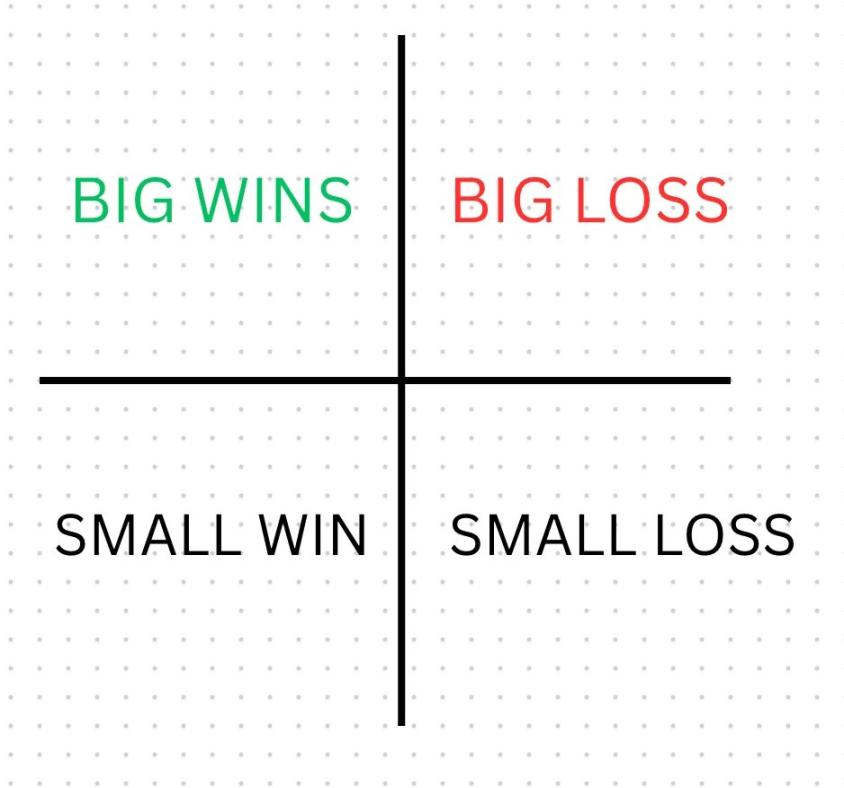

投機的藝術可以歸結為兩點:正確時能賺多少,錯誤時能虧多少。 每個人都會回顧那些篤定會大獲全勝的交易,質問自己為何倉位如此之輕;同樣,也會回望那些猶豫的交易,疑惑為何一直在虧損的倉位上加倉。

倉位管理是最難掌握的技能之一,但提升這項能力卻是最有效的槓桿。 所有頂尖交易員都在不斷探索如何提升它,因為一旦判斷失誤,後果可能不堪設想。 雖然我在執行方面有很多不足,但倉位管理是我職業生涯中做得最好的事情之一,它彌補了我犯下的許多其他錯誤。

我最喜歡的故事之一是斯坦利·德魯肯米勒和喬治·索羅斯講述的關於 「」 的故事,他們是最傑出的基金經理。

1992 年,德魯肯米勒在索羅斯的量子基金擔任首席投資組合經理。 德魯肯米勒注意到英格蘭銀行正在人為地支撐英鎊,並堅信這種支撐難以持續太久。 他找到索羅斯,向他闡述了自己的觀點。

「喬治,我今晚要賣出價值 55 億美元的英鎊,買入德國馬克,這意味著我們要將基金 100% 的資金押注這一筆交易。」

在我說話的時候,他開始皺眉,好像這孩子怎麼了,我覺得他就要推翻我的論點了,他說:「這是我聽過的最荒謬的資金管理方法。你所說的是一種令人難以置信的單向賭注。」

我們應該把 200% 的資金投入這筆交易,而不是 100%。 你知道這種事多久發生一次嗎? 大概 20 年一次。 你到底是怎麼了?

德魯肯米勒最終以雙倍倉位執行了這筆交易,它後來成為史上最著名的交易之一,單日盈利 10 億美元。 索羅斯甚至因此獲得 「打垮英格蘭銀行的人」 的綽號。

我至今最賺錢的交易,是 2024 年 11 月 Coinbase 和 Robinhood 宣布上線 $Pepe 時的波段操作。 執行交易時,我滿腦子都是這個傳奇故事,想著 「如果換成索羅斯,他會怎麼做」。

那天凌晨 6 點左右,我像往常一樣坐在馬桶上刷手機,查看群聊信息、監控推特動態並觀察圖表。 當時我已經小額做多了一些 $PEPE,因為圖表看起來很棒,直覺也讓我買入,但倉位已大幅虧損,讓我有些焦慮。

我正專注地盯著交易 APP 的 1 分鐘 K 線圖,突然看到一根巨大的綠色蠟燭線拔地而起,我瞬間回本。 顯然,我有點興奮但也非常困惑,接著收到一條推特通知:「PEPE 在 Robinhood 上市。」 我仍在懷疑這是不是真消息,因為太出乎意料了,於是在群聊和推特上多方查證。 當確認消息屬實後,我腦中某個開關被觸發,意識到這將是 「那筆千載難逢交易」。

就在 Robinhood 新聞發佈時,它的價格從 0.000012 美元瞬間飆升至 0.000016 美元。 這則新聞之所以如此引人注目,是因為自 $DOGE 和 $SHIB 以後,Robinhood 上再沒有上線過其它 memecoin。 而且 PEPE 此前在美國沒有便捷的購買渠道,美國人要么在鏈上購買它,要么通過不知名的交易所。 在 Robinhood 上市為 PEPE 打開了大量散戶資金的閘門,市場很快就理解了這一點

補充背景:當時 $pepe 的歷史最高價(ATH)是 0.000017 美元。 我最喜歡的交易之一就是突破歷史新高,而我意識到在這個價位拋售的人根本沒理解這則消息的重要性。

我以市價買入了當前倉位 5 倍的量,幾乎用了整個投資組合 2 倍的槓桿做多(倉位規模 = 投資組合價值的 2 倍)。 我看了看交易應用程序上的美元價值,感覺胃裡一陣翻江倒海,如果我吃了早餐,我肯定會吐的。 我根本沒想過要投資這麼多山寨幣,更別提 meme 幣了,但我內心非常平靜,因為我知道這是正確的選擇。

在 Robinhood 新聞發布後大約一個小時,Coinbase 也宣布上線 $PEPE,價格突破了歷史高點。 當天晚些時候,upbit 上線 $PEPE,將價格推至 0.0000255 美元。 我甚至不敢看交易 APP,因為盈虧波動太大,會影響心情。可以說,那是瘋狂的一天。 雖然我沒有在最高點平倉,但仍鎖定了可觀收益,超過了過去幾個月的利潤總和,這也凸顯了在不對稱機會中調整倉位的價值。

這些是倉位過重卻成功的故事,但如果不談論它的另一面,那簡直就是犯罪。 每一個大規模集中式押注取得成功的故事背後,都有無數人孤注一擲卻最終破產的故事。 這正是正確投資如此困難的原因:在相信自己的理論並大膽押注和尊重市場之間找到平衡並不容易。

有時你信心滿滿、重倉押注,卻連續幾天虧損,於是決定止損離場。 神奇的是,彷彿市場之神在盯著你的倉位,你平倉後行情立刻反轉,價格完全按你的論點運行。 而有時你選擇堅持,一周後醒來發現投資組合虧損 50%。 不可否認,這是一項難以精通的技能。

我個人有過許多重倉失敗的經歷,但有一件事一直讓我堅持下來,那就是非常嚴格的風險管理。 如果價格走勢不符合我的理論,且虧損持續一段時間,我就會止損。 無論我多麼堅信,市場永遠是對的。

總會有大量機會和交易想法值得重倉,但如果我虧損了投資組合的很大一部分,就沒有足夠的倉位去執行最好的機會。

,這確實是任何風險遊戲中最重要的概念。 「重大虧損」 對你而言意味著什麼是相對的。 在我早期構建較小投資組合的過程中,我不得不承擔更大的風險。 我很容易將 10-15% 的投資組合押注在高信念交易,因為這就是我所處的市場的本質。 鏈上所有東西都極其缺乏流動性且波動性很大,所以我必須接受更大的回撤,才能讓我的理論得以驗證。 隨著投資組合規模的擴大,我進入的市場流動性略有改善,我承擔不起那麼大的風險。 明確你的風險承受能力非常重要,這樣你每次進行交易時,你都清楚地知道自己可以承受多少損失。 我見過許多才華橫溢、令人驚嘆的交易員因為一次無法挽回的巨額虧損而退出遊戲。

這就是為什麼我最喜歡的交易策略之一是突破。 我喜歡頂部衝擊,因為它是一種風險明確的交易,要么盈利,要么很快失效。 例如,我在 $PEPE 交易的時機是,當價格在最高價位掙扎,卻未能突破,或者突破後又回落至 ATH 下方時。 這兩種情況我都有明確的平倉點,所以在這個點位進行大規模建倉是非常合理的。

回顧我迄今為止的交易生涯,投資組合中所有顯著的增長都源於「孤注一擲」的回報。 每年,只有少數幾筆交易創造了大部分利潤。 除此之外,這真的是一場生存遊戲。 你必須保持足夠的敏銳,才能識別出那些能夠帶來巨大收益的交易,但也要自律,避免在缺乏信心的想法上輸掉所有籌碼,避免在虧損的倉位上加倍下注。

在我的人生旅程的下一階段,我重點改進的一大領域是持倉。 我擅長重倉押注,但非常不擅長在大量未實現利潤的情況下持倉。 這是我內心的風險管理意識在作祟,但如果我能更經常應用我的理論,而不是頻繁操作,我會走得更遠。