加密市場,被宏觀經濟闖入的烏托邦

撰文:MuSOL

前言:仍記得比特幣剛火起來的時候,那是一個讓人腎上腺素飆升的年代,圈子裡的人口口皆是「去中心化革命」,彷彿握著未來的鑰匙。 可如今又是如何,打開任何加密社群,滿屏都是「美聯儲加息基點幾何」、「CPI 數據超預期如何」。

我們曾經憧憬的加密市場怎麼就從技術烏托邦墮落成了?

一個自詡要顛覆舊世界的資產類別,現在卻好似一個沒骨氣的跟班,天天盯著鮑威爾的嘴討生活,

Pt.1.加密市場的宏觀色彩由何而來?

我們都深知,加密市場作為金融領域的新興力量,其發展與宏觀經濟政策的變動緊密相連。 在全球經濟一體化的大背景下,宏觀經濟政策的風吹草動,都可能在加密市場掀起驚濤駭浪。 比特幣,作為加密市場的龍頭,其價格走勢常常會被視為市場的風向標,而它的波動又與宏觀經濟政策的調整息息相關。 美聯儲的貨幣政策、各國政府的財政政策以及國際政治局勢的變化,都在不同程度上影響著市場的資金流向、情緒和市場預期。

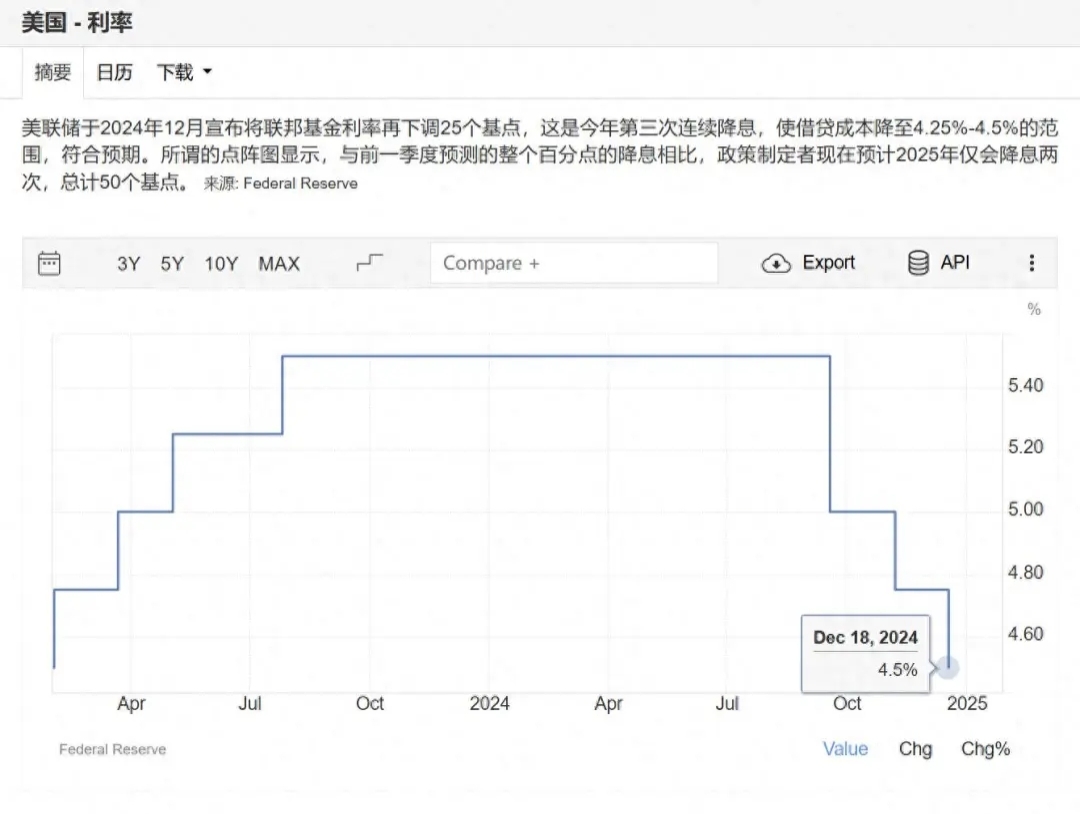

2023 - 2024 :美聯儲降息與市場波動

以比特幣的減半週期作為時間參考,美聯儲的降息週期原本預期在 23 年 Q4 開啟。 然而,拜登政府為了維持經濟的表面繁榮,採取了一系列非常規手段。 通過放開非法移民就業,增加了勞動力市場的供給,使得就業數據看起來較為可觀;同時擴大政府僱員規模,進一步扭曲了非農數據。 這些措施使得美聯儲在 23 年 Q4 硬抗著不降息,。

但美國財政部為了給拜登的凱恩斯主義政策籌集資金,需要大量發行美債。 這導致 10 年期美債收益率出現了一波陡斜率下行。 這一變化為加密市場帶來了意想不到的機遇,造就了橫跨 23 年 Q4 和 24 年 Q1 的季節性牛市。 在這段時間裡,加密市場的資金活躍度大幅提升,比特幣等主流加密貨幣的價格也隨之水漲船高。 投資者們紛紛湧入市場,期待在這場牛市中分得一杯羹。

進入 24 年 Q2,市場情況發生了逆轉。 隨著財政部發債速度的收斂,市場資金的供給減少。 同時,全球非美國家的系統風險爆發,如東大房市的不穩定和日本債市的動盪,使得投資者的避險需求急劇上升。 在這種情況下,美元、美債和黃金成為了投資者眼中的緊俏品,大量資金從加密市場流出,尋求更安全的避風港。 再加上 Q2 風險市場無行情的歷史傳統,整個加密市場進入了蕭條期,價格下跌,交易量萎縮,投資者信心受到嚴重打擊。

2024 - 2025 :選情、降息與市場矛盾

到了 24 年 Q3,為了挽救拜登 / 哈里斯的選情,美聯儲不得不開啟降息進程。 然而,市場卻出現了一種奇葩現象,10 年期美債收益率不僅沒有隨著降息而下降,反而反向強勢上漲,出現了一邊降低名義利率一邊真實利率接近歷史新高的情況。 這種異常現象使得加密市場的行情變得更加複雜。 24 年 Q4 的行情並非由外部熱錢驅動,而是受到 「特朗普交易」 疊加秋季躁動的影響。 從特朗普當選美國總統開始,市場情緒被極大地調動起來,各種與特朗普相關的概念幣層出不窮。 而當特朗普發行同名 meme 幣時,,使得市場資金緊張,價格波動加劇。

當時間來到了 25 年 Q1,市場的主要矛盾已經發生了根本性的轉變。 不再是非農、CPI 等數據與美聯儲預期管理的矛盾,而是白宮、政府效率部與美聯儲之間的矛盾。 這一矛盾的影響極為劇烈,加上 DEEPSeek 刺破美國 AI 霸權,引發了市場對美國科技實力和經濟前景的擔憂。 這種恐慌情緒導致大量投資者拋售美債,美債遭遇了一波極速拋售。 然而,這次由恐慌情緒導致的真實利率下降,並沒有像往常一樣促進春季行情的發生,反而促使大量資金外流。 投資者們對市場的不確定性感到恐懼,紛紛撤回資金,尋求更安全的投資渠道。

無論是現在還是未來,我們亦是見證,亦是預見,它們再次深刻地與宏觀經濟力量和監管變化交織成了新的棋盤,在未來,主導加密貨幣市場的將會是,而不是行業內的微觀經濟或行業發展。

Pt.2.為何加密市場會對關稅做出反應?

貿易戰帶來的恐慌與風險規避

全球貿易戰的威脅讓投資者紛紛逃離風險資產。 傳統金融投資者將比特幣視為高風險資產,紛紛轉向更安全的資產,如黃金、債券和美元。 典型的風險規避交易正在上演,加密貨幣自然而然地被歸入了這一範疇。

通脹和利率再次成為焦點

關稅提高了進口商品的成本,可能導致通貨膨脹上升。 如果通脹持續高企,美聯儲可能會推遲或取消預期的降息,從而減少金融市場的流動性。 由於比特幣並不產生收益,因此較高的利率使其相較於美國國債甚至現金存款不再具吸引力。

這一動態與 2020-2021 年低利率、流動性驅動的環境形成鮮明對比,那個時候加密貨幣蓬勃發展。 因此,宏觀趨勢再次成為影響加密貨幣表現的主要驅動因素。

監管和傳統金融的角色

儘管關稅和通脹主導了短期前景,但監管變化同樣至關重要。 全球監管機構正在加強對市場的審查,而 SEC 和 CFTC(商品期貨交易委員會)最近採取了一些對行業有利的舉措,與此同時,傳統金融機構加速了對加密貨幣的採用,也在逐步認識到它作為多樣化資產類別的潛力。

這意味著,雖然短期內波動性較大,但長期投資者可能會在價格下跌時繼續積累比特幣和其他加密貨幣。

Pt.3.關於未來

加密貨幣將會再次成為宏觀經濟的一部分,不再獨立於傳統市場的波動。 經濟政策、央行決策和地緣政治事件都直接影響數字資產的表現。

隨著通脹、利率和貿易政策主導著金融市場的動態,數字資產不再脫離更廣泛的經濟環境。 機構資金現在已經視主要加密貨幣為傳統金融領域的一部分,意味著監管變化和全球經濟趨勢將塑造加密貨幣的軌跡。

在接下來的 3-6 個月裡,預計市場在消化關稅更新、美聯儲政策決策以及即將出台的監管措施時將繼續面臨波動。 問題不在於加密貨幣是否會與宏觀經濟脫鉤,而是它如何應對這一新現實。 目前真正重要的包括宏觀事件以及特朗普在監管方面所說的內容。 市場正在對貿易政策、利率預期和監管決策做出劇烈反應,而這些因素,可能會在接下來的幾個月裡塑造整個行業的發展軌跡。

Pt.4.一些思考

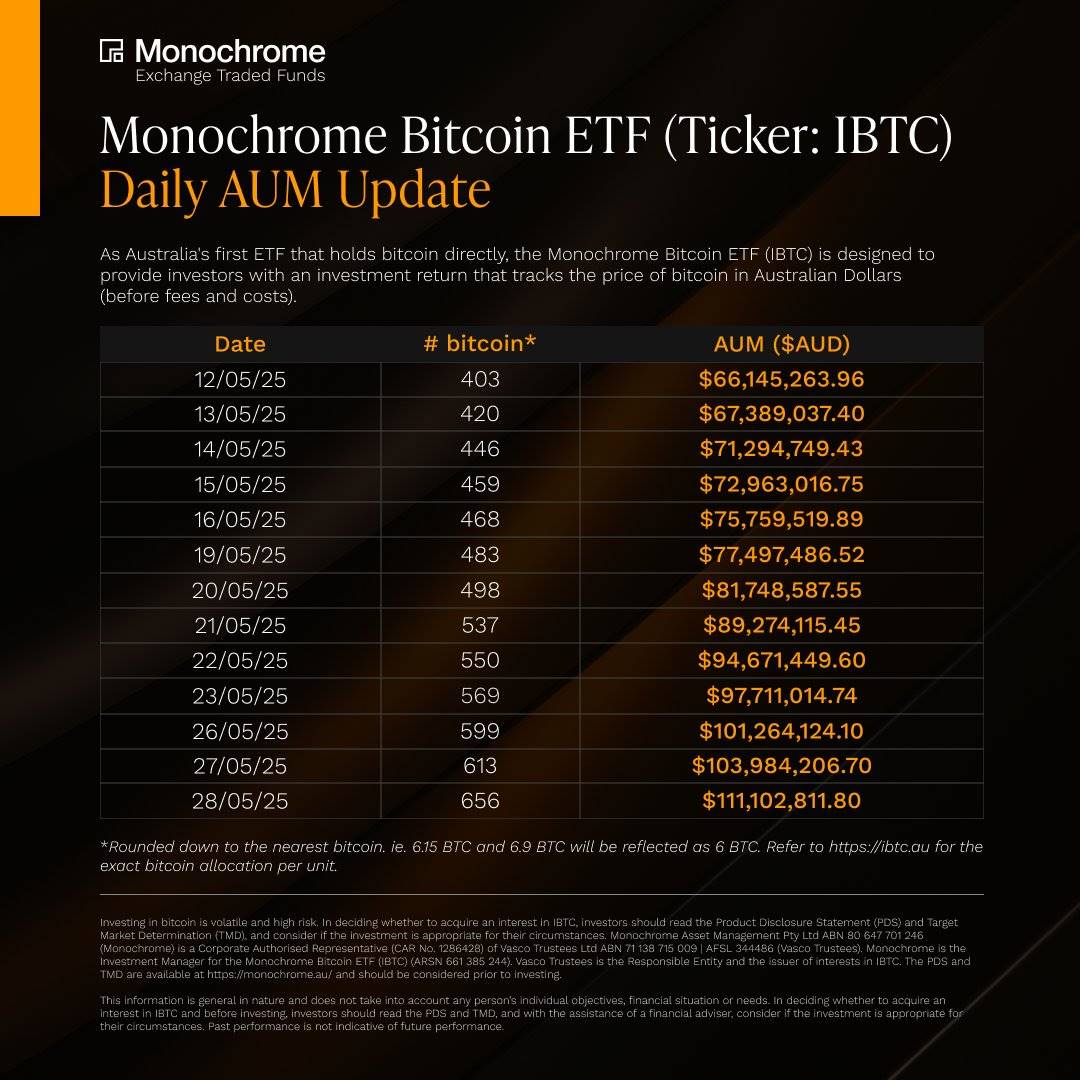

我們理想的技術烏托邦的墮落根源,本質是。 早期,加密市場是個小眾烏托邦,玩家不過是些技術宅和自由主義者,資金量小得可憐,外部世界無心涉足。 那時候,比特幣還是個孤島,靠著社區的狂熱自轉。 可自從它市值衝破萬億,華爾街的禿鷲便聞到了血腥味。 機構資金猶如潮水一樣湧進來,ETF 申請如雨後春筍,對沖基金帶著槓桿殺入,硬生生將這個小池塘變成了資本的狩獵場。

美聯儲一揮手,市場那所剩無幾的尊嚴便一無是處。 2022 年加息週期,比特幣從 6 萬跌到 2 萬,恰似被抽了脊樑的男兒,連帶著整個幣圈血流成河。 2023 年降息預期一抬頭,價格又開始回暖,散戶們歡呼雀躍,彷彿忘了自己不過是棋盤上的卒子。 這還何談「自由貨幣」? 分

更可氣的是,加密市場對宏觀信號的反應還特別「下作」。 美股跌幅度為 5% 時,它可以跌 15%,好似受驚的兔子到處亂竄;美聯儲放個鴿派暗示,山寨幣一天翻倍,猶如打了雞血的賭徒。

這種「放大鏡效應」暴露了它的本質:流動性敏感度高是原因之一——資金進出快,槓桿玩得狠,一有風吹草動就炸鍋。

但更深層的問題是,它壓根沒自己的根。

看著那些 KOL,天天在 X 上喊單,散戶跟風跑得比誰都快,

機構割完一波韭菜,散戶還在舔著傷口喊「信仰」。

這哪裡是放大鏡,分明是投機者的哈哈鏡,

可有人還天真地辯解:這說明加密被主流接受了,成了資產類別的一員,多好啊!

這種「接受」不過是,加密。 未來就算熬過寒冬,找到自己的節奏無非是癡人說夢。 只要美聯儲的貨幣政策還是全球經濟的指揮棒,加密市場就只能繼續當個放大鏡,