Curve 團隊再創業,YieldBasis 會成為下一個現象級 DeFi 應用嗎?

撰文:Saint

編譯:AididiaoJP,Foresight NeWs

加密市場每隔一段時間,就會出現一款 DeFi 爆款產品。

Pumpfun 讓代幣發行變得輕鬆,而 Kaito 則改變了內容分發。

現在,YieldBasis 將重新定義流動性提供者的獲利方式:通過將波動性轉化為收益,並消除無常損失。

在本文中,我們將探討基礎知識,解析 YieldBasis 的工作原理,並重點介紹相關投資機會。

概述

如果你曾經向雙資產池提供過流動性,那麼可能親身體驗過無常損失。

但對於不熟悉這個概念的人來說,快速回顧:

無常損失是一種暫時的價值損失,當向包含兩種資產的資金池提供流動性時就會發生。

隨著用戶在這些資產之間進行交易,資金池會自動重新平衡,這通常導致流動性提供者持有更多被賣出的資產。

例如,在 BTC/USDT 資金池中,如果 BTC 價格上漲,交易者將向資金池出售 BTC 以獲取利潤,而流動性提供者最終會持有更多 USDT 和更少的 BTC。

當提取資金時,頭寸總價值通常低於單純持有 btc 的情況。

![]()

早在 2021 年,高年化百分比收益率和流動性激勵足以抵消這一點。

但隨著 defi 的成熟,無常損失成了一個真正的缺陷。

各種協議引入了修復措施,如集中流動性、Delta 中性流動性提供者和單邊資金池,但每種方法都有其自身的權衡取捨。

YieldBasis 採用了一種新方法,旨在通過從波動性中捕獲收益,同時完全消除無常損失,使流動性提供再次盈利。

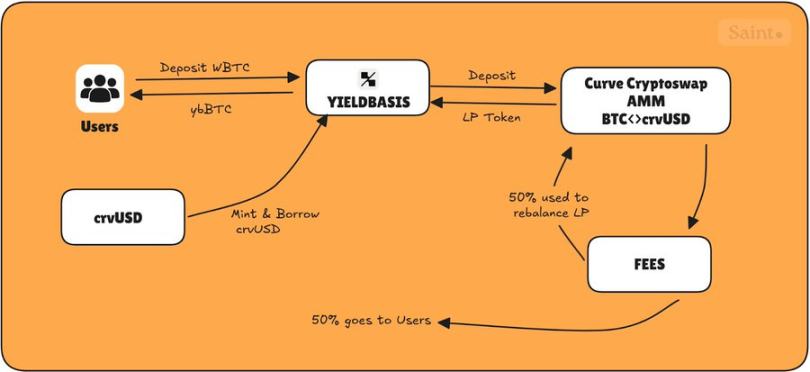

什麼是 YieldBasis?

簡單來說,YieldBasis 是一個構建在 Curve 之上的平台,它使用 Curve 資金池從價格波動中產生收益,同時保護流動性提供者頭寸免受無常損失。

在啟動時,比特幣是主要資產。 用戶將 BTC 存入 YieldBasis,YieldBasis 將其分配到 Curve 的 BTC 資金池中,並利用獨特的鏈上結構應用槓桿,從而中和無常損失。

由包括 @newmichwill 在內的 Curve 背後同一團隊創立。

YieldBasis 已經取得了重大里程碑:

• 從頂級創始人和投資者處籌集超過 5000 萬美元

• 在 Legion 銷售中錄得超過 1.5 億美元的承諾金額

• 在啟動後幾分鐘內填滿了其 BTC 資金池

那麼,這個機制實際上是如何工作的呢?

理解 YieldBasis 工作流程

YieldBasis 通過一個三步流程運作,旨在維持 2 倍槓桿頭寸,同時保護流動性提供者免受下行風險。

用戶的第一步是將 BTC 存入 YieldBasis 以鑄造 ybBTC,這是一種代表其在資金池中份額的收據代幣。 當前支持的資產包括 CBBTC、tBTC 和 WBTC。

協議閃電貸出與存入的 BTC 美元價值相等的 CRVUSD。

BTC 和借來的 crvUSD 被配對,並作為流動性提供給 BTC/crvUSD Curve 資金池。

由此產生的 LP 代幣作為抵押品存入 Curve CDP(抵押債務頭寸)以獲取另一筆 crvUSD 貸款,用於償還閃電貸,使頭寸完全槓桿化。

這就創建了一個具有恆定 50% 債務比率的 2 倍槓桿頭寸。

隨著 BTC 價格變動,系統自動重新平衡以維持 50% 的負債權益比率:

如果 BTC 上漲:LP 價值增加 → 協議借入更多 crvUSD → 風險敞口重置為 2 倍

如果 BTC 下跌:LP 價值下降 → 贖回部分 LP → 償還債務 → 比率恢復至 50%

這使 BTC 風險敞口保持恆定,即使價格波動,您也不會損失 BTC。

再平衡通過兩個關鍵組件處理:再平衡自動化做市商和虛擬資金池。

再平衡自動化做市商跟踪 LP 代幣和 crvUSD 債務,調整價格以鼓勵套利者恢復平衡。

同時,虛擬資金池將所有步驟閃電貸、LP 代幣鑄造 / 銷毀和 CDP 還款包裝成一個單一的原子交易。

這種機制通過保持槓桿穩定來防止清算事件,同時給予套利者小的利潤激勵以維持均衡。

其結果是一個自我平衡的系統,持續對沖無常損失。

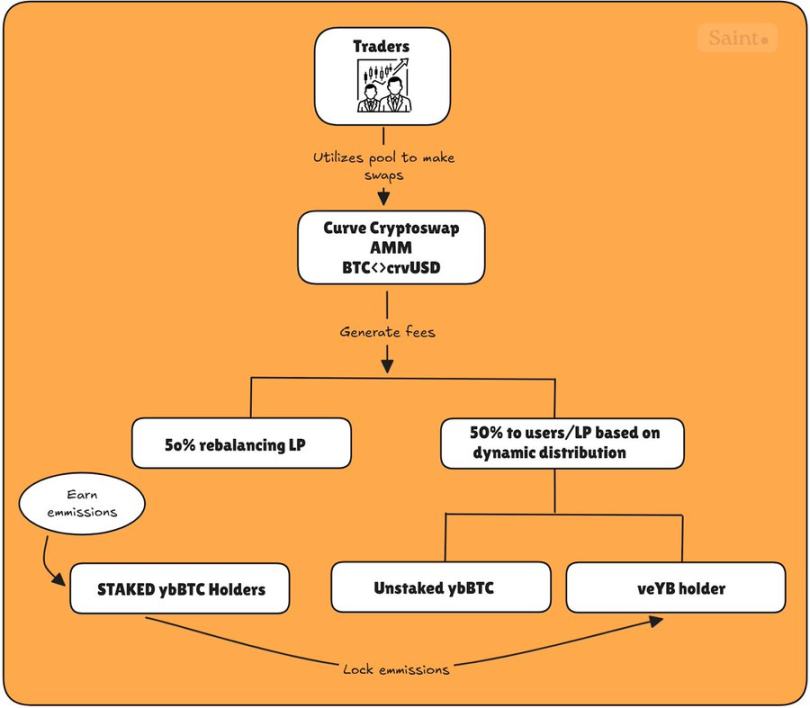

費用和代幣分配

YieldBasis 有四個主要代幣,定義了其激勵系統:

ybBTC:對 2 倍槓桿的 BTC/crvUSD LP 的索取權

質押的 ybBTC:賺取代幣排放的質押版本

YB:原生協議代幣

veYB:投票鎖定的 YB,授予治理權和增強獎勵

從 BTC/crvUSD 資金池產生的所有交易費用均分:

50% 歸用戶(在未質押的 ybBTC 和 veYB 持有者之間共享)

50% 返回協議,為再平衡機制提供資金

返回再平衡資金池的 50% 確保了不會因為缺乏套利者來平衡資金池而出現清算調用;因此協議使用 50% 的協議費用自行完成。

而分配給用戶的剩餘 50% 則在未質押的 yBBTC 和 veYB 治理之間共享,遵循動態分配。

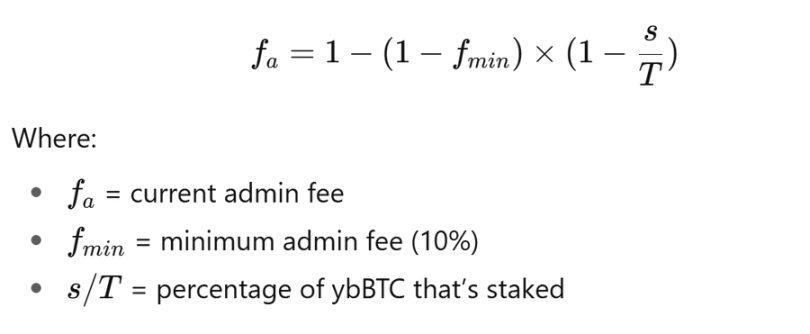

簡而言之,協議跟踪已質押的 ybBTC 數量,並使用以下公式調整每個持有者(未質押的 ybBTC 和 veYB)可能賺取的費用:

當無人質押時 (s = 0)

因此,𝑓ₐ = 𝑓𝑚𝑖𝑛 = 10%,veYB 持有者僅獲得一小部分(10%),未質押的 ybBTC 持有者獲得其餘部分(90%)。

當所有人都質押時 (s = T)

因此,𝑓ₐ = 100%,veYB 持有者獲得全部用戶側費用,因為沒有人留下來賺取交易費用。

當一半供應量被質押時 (s = 0.5T),管理費上升(≈ 36.4%),veYB 獲得 36.4%,未質押持有者分享 63.6%。

對於質押的 ybBTC 持有者,他們接收 YB 排放,這些排放可以鎖定為 veYB,最短 1 週,最長 4 年。

質押的 ybBTC 持有者可以鎖定他們收到的排放,以同時享受作為 veYB 持有者的費用和排放,創造一個飛輪效應,使他們能夠從協議中賺取最大費用,如下圖所示。

自啟動以來,yieldbasis 已有一些有趣的統計數據:

總交易量達 2890 萬美元

超過 600 萬美元用於再平衡

產生超過 20 萬美元的費用。

個人想法

YieldBasis 代表了自 Curve 原始穩定互換模型以來流動性提供中最具創新性的設計之一。

它結合了經過驗證的機制;投票託管代幣經濟學、自動再平衡和槓桿化流動性提供,融入一個新的框架,這可能為資本高效的收益策略設定下一個標準。

鑑於它是由 Curve 背後的同一批人構建的,市場的樂觀情緒並不令人意外。 隨著超過 5000 萬美元的融資和資金池的瞬間填滿,投資者顯然是在押注其未來的代幣發行。

儘管如此,該產品仍處於早期階段。 BTC 相對穩定的性質使其成為理想的測試資產,但如果過早引入高波動性交易對,可能會挑戰再平衡機制。

話雖如此,基礎看起來是堅實的,如果該模型能夠安全地擴展,它可能為 DeFi 流動性提供者開啟一個全新的收益前沿。