按下做空鍵之前,先來看這份 OpenEden 評分簡報

撰文:Stacy Muur

編譯:AididiaoJP,Foresight NeWs

OpenEden 正將自身定位為受監管 RWA 代幣化的黃金標準,鏈接機構級金融與 DeFi 原生的可組合性。

其總鎖倉價值超過 5.17 億美元,獲得穆迪「A」評級,標普評級為「AA+」,並與紐約梅隆銀行和幣安建立了合作夥伴關係,它已經解決了大多數 RWA 項目未能解決的監管 - 創新悖論。

2025 年代幣化 RWA 總市場規模達 1.2 萬億美元(高於 2024 年的 3000 億美元)

預計到 2025 年復合年增長率為 80-100%

到 2025 年底市場規模潛力超過 2 萬億美元

代幣化國債:1500 億美元市場規模(高於 2023 年的 10 億美元)

因此,OPEnEden 的潛在市場為:

國債:26 萬億美元的全球市場

穩定幣:170 億美元以上尋求收益的市場

DeFi 總鎖倉價值:1000 億美元以上尋求 RWA 敞口

機構 RWA 需求:快速增長

這份對 OPenEden 投資潛力分析使用了 Muur 評分,這是我基於影響加權參數評估協議的個人框架。

第一部分:產品評估

階段:主網自 2022 年起上線,擁有多個功能產品(TBILL, USDO, cUSDO)。

指標:各產品總鎖倉價值超過 5.17 億美元,在 DeFi 領域擁有經過驗證的集成。

成熟度:3 年內零重大安全事件,經過審計的基礎設施,穩定的收益交付。

為何是 9/10? OpenEden 已經大規模運營且擁有強勁的採用率。 雖然尚未達到像 Ondo 那樣的十億美元主導地位,但其經過驗證的主網吸引力證明了接近頂級的評分是合理的。

獨特創新:首個獲得穆迪「A」評級、同時獲得標普「AA+」評級的代幣化國債基金。

三元悖論解決:監管 + 收益 + DeFi 可組合性,通常不可能兼得,但 OpenEden 實現了這三者。

護城河:機構託管和投資管理(紐約梅隆銀行),監管先發優勢,以及多鏈佈局。

為何是 9.5/10? 在受監管 RWA 領域具有明確的先發優勢,擁有深厚的 TradFi 關係和完善的 defi 集成。 快速追隨者幾乎不可能迅速復制。

總鎖倉價值:TBILL(2.6 億美元)和 USDO(2.57 億美元)總計 5.17 億美元。

增長:TBILL 同比增長 +135%;USDO 飆升至新高。

採用:幣安和 Ceffu 接受 cUSDO 作為交易所外抵押品;Pendle 金庫吸引了超高年化收益率的需求。

多鏈運行:以太坊、瑞波、Polygon 等。

為何是 8.5/10? 爆炸性增長、機構採用和持續使用。 與 ONDO 相比,總鎖倉價值尚未排名第一,但勢頭強勁。

支持者:YZi LABs,以及來自紐約梅隆銀行和幣安的戰略支持。

為何是 8/10? 機構級合作夥伴,但未披露頂級加密原生風投(如 PARadigm/a16z)。 YZi Labs 最近一直在大力投資,但並非所有投資都有良好的散戶投資回報率。

DeFi 集成:Pendle、Curve、Morpho、Euler、Balancer、Spectra。

TradFi 合作夥伴:紐約梅隆銀行(託管和投資管理),穆迪和標普(評級),幣安(抵押品接受)。

收益:正在運行的產品和金庫正在產生收益。

為何是 9.5/10? 很少有 RWA 項目能展示出如此有深度的 TradFi 和 DeFi 協同。

代幣經濟學評估

完全稀釋估值未披露,評分推遲至 TGE。

未知數:分配比例、歸屬期、解鎖時間表。

積極方面:社區活動(Bills 活動)和代幣激勵(OpenSeason)表明公平啟動動態;機構的保守性可能確保公平。

為何是 6.5/10? TGE 前代幣經濟學數據有限;在披露之前給予謹慎的中低評分。

預期效用:治理、來自 TBILL/USDO 的費用分成、質押、生態系統激勵。

優勢:基於費用的真實收入捕獲。

弱點:監管限制可能限制效用廣度。

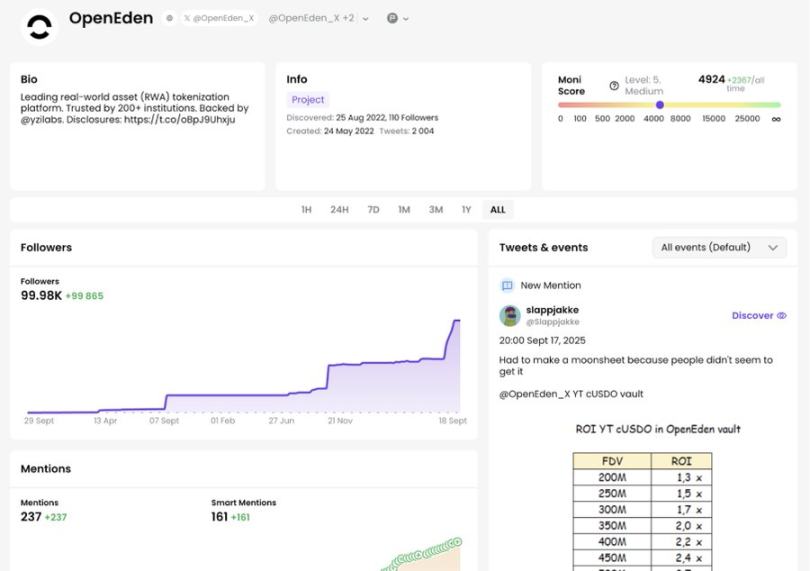

社區與市場情緒

在機構和 DeFi 原生用戶中表現強勁;在散戶或病毒式傳播吸引力方面較弱。 像 Openseason 這樣的活動正在 TGE 前提升參與度。

市場背景

敘事熱度:RWA 是 2025 年最熱門的敘事之一。 (最終評分 +0.5)

市場情緒:市場處於「貪婪」區域,山寨幣季節已到來。 (最終評分 +0.5)

競爭:在零售用戶心智份額方面存在激烈競爭,尤其是在 RWA 類別中。 (最終評分 -0.5)

調整:整體 +0.5

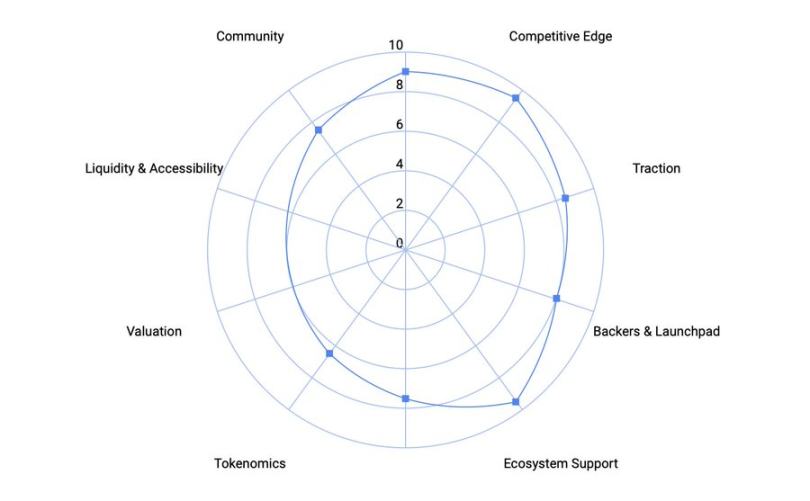

OpenEden 的最終評分:8.27

產品:8.85/10

代幣經濟學(TGE 前):6.96/10

社區:7.5/10

市場調整:+0.5

風險評估

看漲情況(55% 概率):

RWA 市場經歷持續的指數級增長,OpenEden 獲得可觀的市場份額。

監管優勢演變為不可逾越的競爭護城河。

通過與紐約梅隆銀行和幣安的戰略合作夥伴關係,機構採用加速。

EDEN 代幣因費用收入增加而增值。

基本情況(20% 概率):

採用仍局限於特定的機構垂直領域。

觀察到溫和增長,但代幣升值受限。

監管障礙阻礙創新。

看跌情況(25% 概率):

傳統金融機構開發出競爭性解決方案。

監管變化有利於規模更大、現有的實體。

DeFi 集成產生的價值低於預期。

出現資金更充足或更激進的市場參與者的競爭。

需監控的關鍵風險:

影響 RWA 代幣化的監管變化。

來自傳統金融的競爭(例如,貝萊德、摩根大通進入市場)。

與 DeFi 協議集成相關的風險。

影響國債收益率的當前利率環境。

具體危險信號:

總鎖倉價值集中在少數大型存款人手中。

監管合規成本對盈利能力產生負面影響。

由於監管限制導致代幣效用受限。

來自提供更優收益的協議代幣的競爭。

結論

OpenEden 定位於機構級的 RWA 代幣化未來,提供一個完全受監管的平台,深度集成 DeFi,並得到傳統金融實體合作夥伴關係的支持。

OpenEden 的投資理由很強勁,原因在於:

經過驗證的產品市場契合度:由超過 5.17 億美元的總鎖倉價值證明。

監管護城河:對於競爭對手而言是重要的准入壁壘,幾乎無法複製。

機構合作夥伴關係:提供可持續的競爭優勢。

DeFi 可組合性:實現收益優化和更廣泛的採用。

OpenEden 不是一個投機項目,而是一項旨在連接傳統金融和 DeFi 的基礎設施投資。 即將到來的 EDEN TGE 提供了早期接觸一個可能成為數万億美元 RWA 市場中基礎性協議的機會。