當投資與賭博邊界失守:誰在模糊遊戲規則?

撰文:Lu Wang,彭博社

編譯:Saoirse,Foresight News

9 月,Mahesh Saha 在前往紐約市地鐵站的途中,對一隻波動劇烈的股票下了一筆高風險賭注。 這位 25 歲的法學院學生點開手機應用,花費 128 美元買入看漲期權 —— 這意味著他有權在一周內以 80 美元的價格購買鈾礦生產商卡梅科公司(Cameco Corp.)的股票。 若股價突破該價位,他的收益可能是初始投資的數倍;若未能達標,這些期權將到期失效、變得一文不值,相當於血本無歸。

Saha 表示,當天投資者對卡梅科公司的樂觀情緒升溫,因此不到 90 分鐘後,他便將期權套現,獲利 84%。 在其他日子裡,他還通過手機對佐治亞理工學院與科羅拉多大學的橄欖球比賽、紐約市市長初選,以及唐納德・特朗普總統是否會建立比特幣儲備等事件下注。 「我的目標就是讓資金增值,」就讀於曼哈頓卡多佐法學院二年級的 Saha 說,「要是能增值到足以支付學費的程度,那就太好了。」

(Saha 在紐約聯合廣場。攝影師:Kholood Eid,為《彭博市場》拍攝)

Saha 的這些「課外活動」,恰恰體現出投資與賭博之間的界限正日益模糊。 最新例證便是:10 月,紐約證券交易所母公司洲際交易所集團宣布,將向基於加密貨幣的博彩平台 Polymarket 投資至多 20 億美元。 與此同時,衍生品市場運營商芝加哥商品交易所集團也在與在線博彩網站 FanDuel 合作,推出涵蓋體育賽事、經濟指標、股票價格等各類標的的金融合約。

自新冠疫情爆發以來,新一代交易者通過融合經紀業務、博彩功能與社交媒體噱頭的應用湧入市場。 他們使用的工具主打速度、風險與參與感:0DTE(零日到期)股票期權能在幾分鐘內帶來數千百分比的波動;槓桿 ETF(槓桿交易所交易基金)會將單日漲跌的損益放大三倍;「事件合約」允許用戶對消費者價格指數(CPI)、公司財報電話會議或美國國家橄欖球聯盟(NFL)賽事下注;此外還有 Meme 幣與代幣化股票。

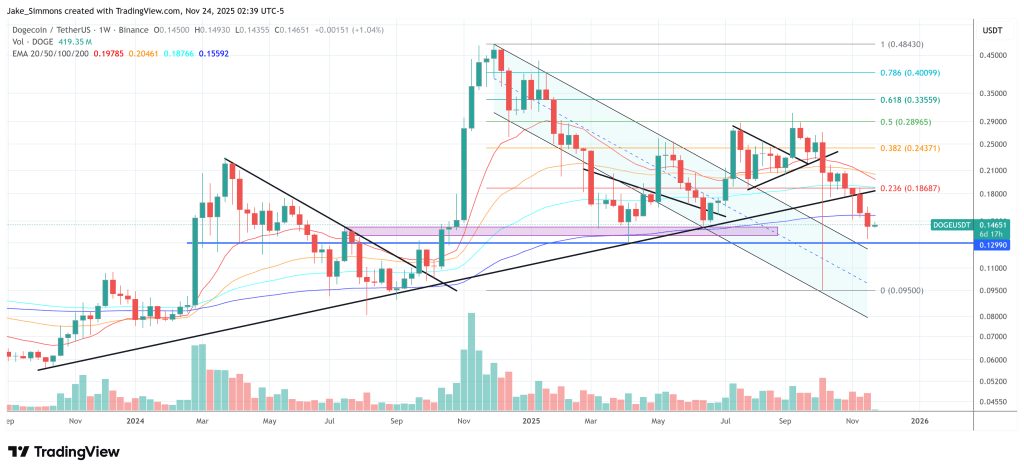

如今,標普 500 指數每日期權交易量中,超半數來自 0DTE 期權 —— 這類工具在五年前幾乎沒有形成任何規模。 自疫情爆發以來,槓桿 ETF 的管理資產規模飆升六倍,達到 2400 億美元。 體育賽事合約本質上是一種賭博形式,在本賽季 NFL 開幕週期間,僅在最大的預測市場之一 Kalshi 平台上,其交易額就達到了 5.07 億美元。 日復一日,總愛標榜「風險管理」的華爾街,卻在不斷創造新的冒險方式:更多可交易資產、更多「贏錢」機會,也帶來更多多巴胺刺激。

追逐刺激

季度末槓桿 ETF 的管理資產規模:

來源:彭博社(BloOMberg)

注:2025 年第三季度不包含成立日期為 2025 年 9 月 30 日的基金資產。

過去,前往實體賭場或從銀行取現的過程,多少會對賭博行為形成一定阻礙;但如今,這樣的障礙已不復存在 —— 移動應用讓人們能隨時隨地對任何事情下注。 紐約家庭成癮專家機構聯合創始人 Lin Sternlicht 指出,她接待的賭博問題患者正日趨年輕化,且蒙受的經濟損失也更大。 「他們覺得自己在投資,因為沒有去實體賭場,但事實上,他們做的事和賭博沒什麼區別,有時甚至更糟 —— 畢竟這種方式觸手可及,還能 24 小時隨時操作。」她說。

對監管機構而言,眼下的風險已不只是財務層面,更關乎「根本性定位」:若每個操作界面都變成賭場,責任該由誰承擔? 是交易者、技術方,還是系統本身? 在喬・拜登政府時期,負責監管衍生品市場的商品期貨交易委員會(CFTC)曾試圖叫停與選舉、體育相關的合約。

(刊登於《彭博市場》12 月 / 1 月期。插圖:ARif Qazi 為《彭博市場》(Bloomberg Markets)繪製)

但預測市場平台 Kalshi 與另一家同類平台 PredictIt 提起訴訟,要求阻止該機構的這一舉措。 Kalshi 稱,其合約能幫助企業對沖現實風險,例如某公司擔心主張增稅的政客當選,或某冰淇淋店擔憂寒冷天氣影響銷量。 PredictIt 的運營商阿里斯托特爾國際公司則將其數據稱為「明確的公共服務資源」。 同樣,POLymarket 也表示,其產品表現能優於民調,且有助於決策制定。 這三家平台均將自身服務定位為「幫助公眾預測趨勢、管理風險的工具」。

根據美國法律,在部分州,對棒球比賽下注屬違法行為;但僅憑「直覺」就對狗狗幣的波動下注,卻完全合規。 「必須明確一點:我們所有人都在『賭』,」Isaac Rose-Berman 說。 他是職業體育賭徒,同時也是美國男孩與男性研究所的研究員 —— 該智庫致力於改善男性福祉,而男性正是賭博問題的高發人群。 「區別只在於『賭』的程度不同而已。」

不過,多數專家認為,有些行為顯然屬於「投資」:例如,購買並持有多元化共同基金(尤其是追踪主流股指的基金),或是沃倫・巴菲特長期持有可口可樂公司、蘋果公司等企業股票的做法。

在特朗普執政期間,CFTC 改變了立場:不僅結束了與 Kalshi 的法律糾紛,還授權 PredictIt 成為「受監管交易所」。 這一決定向市場傳遞了一個信號:關於「何為合格投資」的界定權,正逐漸脫離聯邦與州政府的掌控。

當下的局面實則有歷史可循。 19 世紀末,所謂的「投機商號」(Bucket Shops,是一種非法或不受監管的金融投機場所)允許散戶在不持有股票的情況下對股價下注 —— 報價通過電報傳送,且常存在延遲,既給人「參與市場」的錯覺,又能讓莊家憑藉這一點點延遲獲利。 這是一種偽裝成「投資」的投機行為,且借助當時的技術被不斷放大。 投資者往往最終血本無歸,1929 年股市崩盤後,美國 SEC 通過制定法規保護投資者權益。

此後,「放鬆管制 → 引發金融災難 → 收緊規則 → 一段時間後再次放鬆」的循環不斷上演。 20 世紀 90 年代,互聯網的出現降低了個人交易門檻、提升了便捷性,引發又一輪投機熱潮:隨著市場從紙質交易轉向電子交易,低價股爆發,日內交易者開始居家操作,場外交易系統蓬勃發展。 下一個十年伊始,互聯網股票崩盤,但很快又有其他熱門資產取而代之。 而後,老練的投資者通過衍生品對房地產進行槓桿下注,助推房地產泡沫膨脹 —— 該泡沫最終破裂,在 2008 年幾乎拖垮全球金融體系,進而引發又一輪監管收緊。

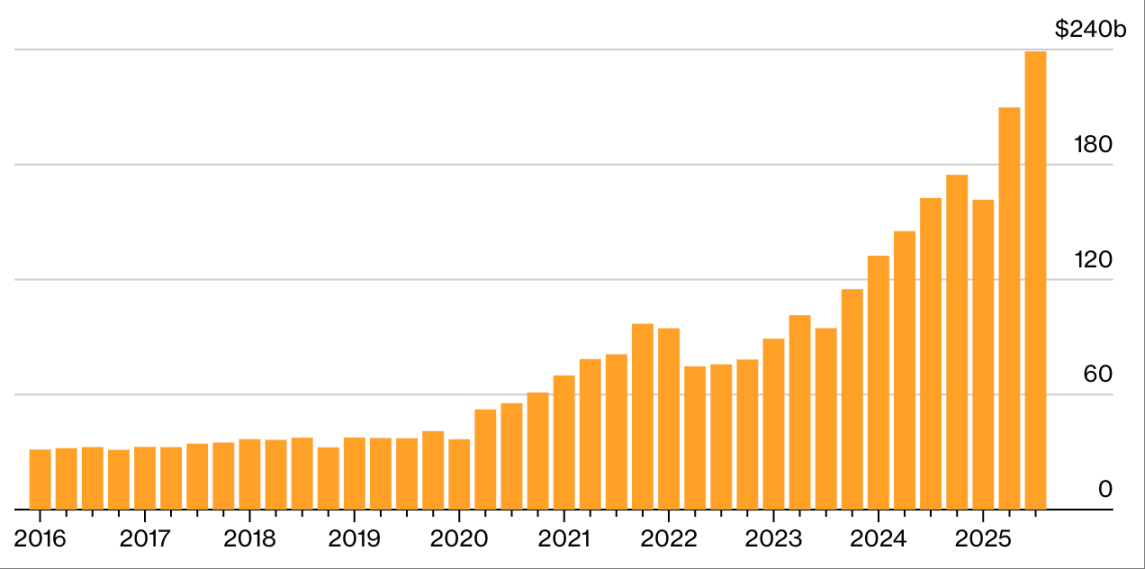

一個充滿賭注的世界

按類別劃分的 Kalshi 平台每週名義交易量:

來源:Dune、Kalshi

注:每週統計週期為周一至週日。

如今的交易工具速度更快、形式更花哨:投機本能不僅被激發,更被「精心設計」。 例如,日內交易者聯手推高 gamestop 等公司股票價格的「Meme 股炒作」,以及加密貨幣熱潮,都與早年的投機狂熱如出一轍。 但如今的不同之處在於「制度化」—— 賭場不再位於交易所的街對面,而是與交易所「共處一棟樓」。

在體育博彩圈,散戶參與者常被稱為「新手」—— 他們多數為娛樂下注,或因「球隊忠誠度」下注,很容易被 Robinhood 等平台推出的「事件合約」吸引。 而老練的玩家則能輕易利用這些散戶。

Chris Dierkes 是職業體育賭徒,曾在億萬富翁斯坦・德魯肯米勒(Stan Druckenmiller)的家族辦公室擔任分析師,如今負責專注體育領域的預測市場公司 Novig 的交易業務。 他深知,在期權交易中,自己無法與 Citadel Securities、Jane Street 等大公司抗衡;但在體育博彩領域,局面則完全不同。 「我不想和聰明人競爭,我想和『傻瓜』較量,」他說,「Robinhood 平台上交易量最大的市場,對應的往往是最『盲目』的客戶 —— 而那正是我想紮根的地方。」

若賭博與投資的界限持續模糊,監管機構該如何重新界定? 研究金融監管的西東大學法學教授 Ilya Beylin 試圖給出科學答案。 在其近期發表的論文《交易所正利用聯邦衍生品法向散戶交易者提供賭博產品:一份帶有監管干預建議的描述性報告》中,他提出了一個公式:

P = E - C + M

該框架旨在量化「交易意圖」,綜合考量經濟價值、成本與動機:交易效果(P)= 預期價值(E)- 成本(C)+ 心理體驗(M)。 若交易由「回報潛力」驅動,則屬「投資」;若「賭博的刺激感」成為核心,則屬「賭博」。 按此標準,購買並持有人工智能芯片製造商英偉達公司股票的行為是「投資」,而頻繁進出「日收益放大 3 至 5 倍的 ETF」則是「賭博」。

但研究證券監管的德保羅大學教授 Karl Lockhart 指出,許多所謂的「區別」經不住推敲。 例如「投資回報勤奮,賭博不回報」的說法:輪盤賭雖完全靠運氣,21 點的獲利空間也有限,但有紀律的賭徒在政治、體育博彩中,或許能找到比股票投資更明確的優勢。

另一個爭議點是「用途」:投資本應是「對沖現實風險」的工具。 從這個角度看,大宗商品期貨與預測市場都可被歸為「防範不利結果的工具」;但多數用戶實則是「無對沖意圖的純粹投機者」—— 這意味著,這些產品本質上仍在「賭博領域」運作。

Lockhart 在 2025 年 10 月發表於《波士頓學院法律評論》的論文《押註一切》中警告:鑑於投資與賭博的重疊度日益提升,當前區分二者的法律體系已難以為繼。 監管機構可能最終會禁止「被認定違背公共利益的政治下注」,卻允許交易者對 meme 幣、0DTE 期權下注 —— 即便不是自由意志主義者,也能看出其中的矛盾。

Beylin 建議,CFTC 應更嚴格地審查新產品,阻止交易所上市「無法切實推進對沖或定價目標」的產品;同時,根據交易者的收入、財富或「專業程度」設定參與門檻;此外,還需提高衍生品審批標準、收緊高風險產品的准入,並明確每個平台的定位 —— 是為「價格發現」服務,還是為「投機娛樂」服務? 「我不認為人們有『破產的權利』,」Beylin 說,「因為當人們破產時,社會安全網會承受壓力。大家都在喊『自由』,但其實並不知道自己要『自由地做什麼』。」

部分企業已開始主動劃清界限。 投資巨頭、指數基金先驅先鋒集團(Vanguard Group Inc.)已從其經紀業務中移除 0DTE 期權,並拒絕涉足槓桿 ETF;同時,該公司還會標記「追逐熱門股」或「交易過於頻繁」的客戶。 「若將期權交易比作『賭博目標』,那 0DTE 就是『靶心』,」先鋒集團個人投資者業務投資產品主管 James Martielli 說。

短期期權的本質決定了:巨額利潤可能快速到手,也可能瞬間消失 —— 你賭的是「合約買賣當日,某隻股票能否達到特定價格」。 這種賭注可能帶來驚人回報,也可能在幾分鐘或幾小時內變得一文不值(對普通人而言,後者更為常見)。 2023 年發布的一篇學術論文估算,散戶交易者在 0DTE 期權上的日虧損總額達 35.8 萬美元。

心理學家、暢銷書作家 Maria Konnikova 曾花一年時間成為世界級撲克選手,她認為,「投資是理性行為」的認知往往是「幻想」—— 不過是市場參與者為「運氣」找的藉口。 在她看來,許多投資者都在追逐「掌控幻覺」,部分人甚至會對這種幻覺產生執念。 「若認為『禁止賭博就能杜絕賭博行為』,那就是自欺欺人,」她說,「我不認為是『環境造就了癮君子』:有些人會染上賭癮,若從未接觸過賭博,他們或許不會如此,但也可能對其他事物上癮。」

(Konnikova(居中)在 2018 年拉斯維加斯世界撲克系列賽現場。攝影師:John Locher / 美聯社)

Konnikova 提到了已故諾貝爾經濟學獎得主、心理學家 Daniel Kahneman 的研究 —— Kahneman 曾對「理性經濟人」概念提出質疑。 他的研究顯示,即便是專業人士,也常被「隨機性」誤導:將短期收益誤認為「能力」,將「相關性」誤認為「因果關係」。 Kahneman 曾寫道,多數基金經理的業績「與隨機結果無差別」。 在市場加速「遊戲化」的當下,「靠運氣而非研究」的邏輯,正尷尬地成為現代投資的核心。 「交易 0DTE 期權就是賭博,」曾為能源交易員、如今轉型慈善家的億萬富翁 John Arnold 說,「在我看來,這絕非投資 —— 這一點在『非黑即白』的範疇裡很明確,但行業中仍存在大量灰色地帶,而這正是 CFTC 面臨的難題。」

Saha 這位法學院學生成長於美國紐約市皇后區的藍領家庭。 疫情期間,他因難以找到兼職,開始涉足期權交易與 Meme 股投資;此後,他逐漸形成了自己的投資組合構建體系。 Saha 會通過在線平台瀏覽 FanDuel、DraftKings Inc. 等體育博彩公司的網站,尋找「定價異常」的機會,再通過下注從這種異常中獲利。

在股票投資方面,Saha 在社交平台 X 上關注了近 70 個賬號。 鎖定某隻股票後,他會研究其價格圖表,確定買賣點位;他會避開市值低於 10 億美元的公司,且通常不在開盤首小時交易 —— 他認為,這段時間市場波動往往更大。 Saha 表示,近期未統計自己在「事件下注」上的表現,但截至 11 月中旬,其股票組合收益率已超 70%(他拒絕透露總投資額)。 「我在努力用策略化、量化的方式控制風險,」他說,「若能掌控風險,且確保收益始終大於風險,那歸根結底,這更偏向投資,而非賭博。」

或許是這樣,或許並非如此。