一文了解預測市場流動性的前世今生

作者:Dora Lsk

編譯:深潮TechFLOW

最近,越來越多的人開始討論預測市場。

儘管它們正變得越來越流行,但也存在一些缺點。

其中之一就是流動性不足,這在交易中起著至關重要的作用。

什麼是流動性?

簡單來說:

在高流動性市場中,你可以用大額資金購買股票,而不會引起價格的顯著變化。 例如:

高流動性市場:你可以以每股 77 美分的價格購買價值超過 3000 美元的 "YES" 股票,而價格幾乎不會波動。

或者你可以以 75 美分的價格掛單,這個訂單可能會被迅速成交,因為市場上有足夠的流動性和活躍的交易者。

但在低流動性市場中,即使是小額的購買也會明顯地影響價格。

例如,正如我最近寫到的一個市場案例:

原推文鏈接:點擊此處

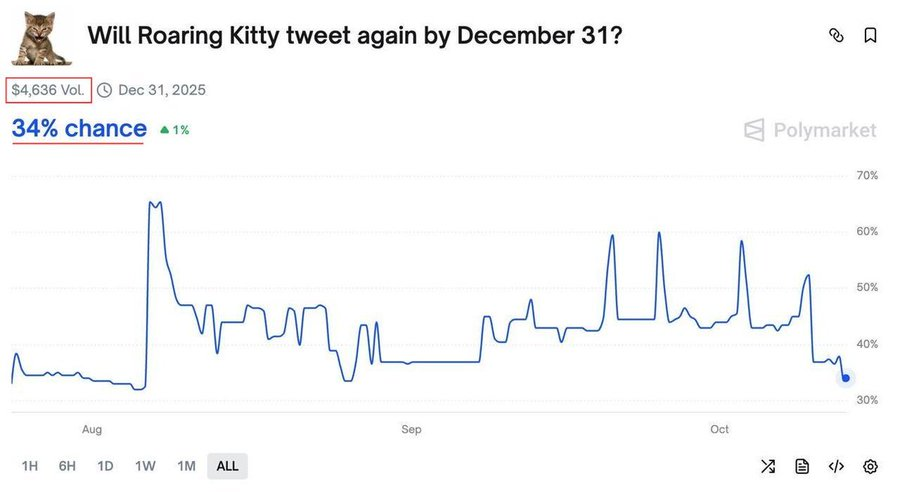

在 POLymarket 上,當我寫那篇文章時,該市場的交易量僅為 4636 美元,概率為 34%。

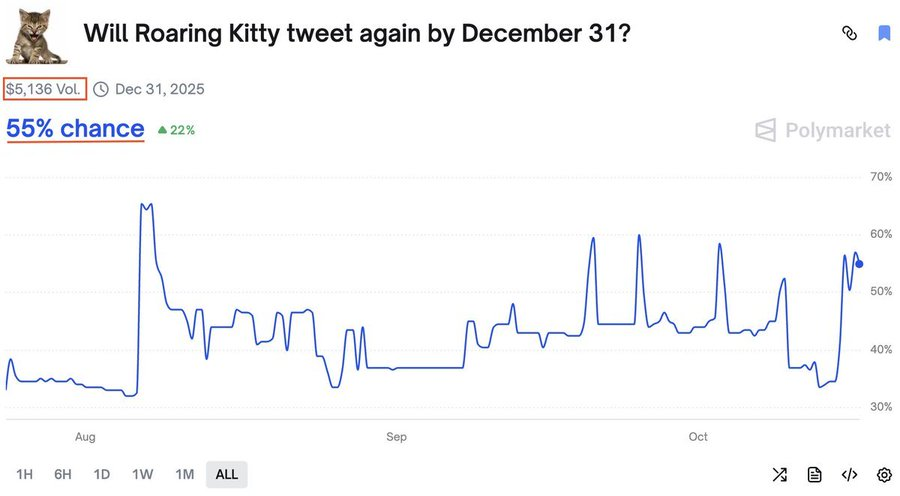

但後來交易量只增加了 500 美元,卻顯著影響了價格,把概率推高到了 55%。

因此,在預測市場中,流動性是衡量你能非常容易地買入或賣出頭寸,而不會顯著改變價格的重要指標。

過去的流動性:AMM 模式

在 2022 年之前,Polymarket 使用的是基於 AMM(自動化做市商,Automated Market Maker)的模式。

AMM 是一種算法,它允許沒有傳統買家或賣家的情況下進行交易。

它通過公式運作,普通用戶可以將資金存入市場中,並通過其他人的交易賺取手續費。

然而,當市場結算時,其中一種代幣會變得一文不值,而流動性提供者仍然持有這種代幣。

這種情況常常導致手續費收益無法彌補損失。

結果,大多數通過 AMM 模式提供流動性的人都以虧損告終。

更多詳情請見以下推文:

原推文鏈接:點擊此處

現在的流動性:CLOB 模式

2022 年底,PolymARket 轉換為 CLOB(中央限價訂單簿,Central Limit Order Book)模式。

CLOB 基本上就是我們熟悉的訂單簿系統:

在這裡,價格由交易者自行設定,而不是自動生成的。

這種模式使 CLOB 市場更加盈利,並允許做市商通過買賣價差獲利。

Polymarket 還通過獎勵機制鼓勵用戶提供流動性。

具體操作如下:

你掛限價單,在需要流動性的市場上買入或賣出股票,

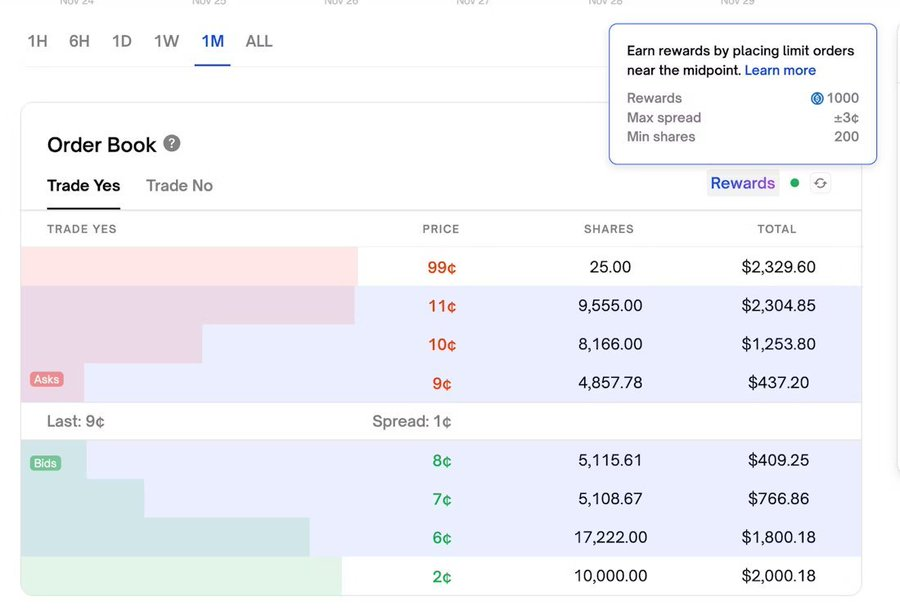

在右上角,將鼠標懸停在“獎勵”上,你可以看到:

可獲得的獎勵

最大價差(符合條件的訂單將以藍色突出顯示)

你需要買入或賣出的最低股票數量

如果你下的訂單獲得獎勵,你將看到藍色高亮顯示的時鐘圖標。

你可以在官方文檔中找到有關賺取流動性獎勵的所有信息:Polymarket 流動性獎勵指南。

流動性最初從何而來?

了解流動性是什麼以及它如何運作後,我們還有一個問題:

當一個市場剛剛創建時,沒有人持有 "YES" 或 "NO" 股票,也沒有設定價格。

此時,有人可以掛單,例如:

“我願意以 70 美分的價格買入 YES 股票。”

如果另一位交易者掛了相反的訂單,例如:

“我願意以 30 美分的價格買入 NO 股票。”

這些訂單匹配後,市場便形成了第一個價格。

隨後,價格由人們願意買入(bid)和賣出(ask)的均價決定:

買入價(Bid):某人願意為股票支付的最高價格。

賣出價(Ask):某人願意出售股票的最低價格。

價差(Spread):買入價和賣出價之間的差距。

如果價差小於或等於 10 美分,界面會顯示中間價(midpoint price):

公式為:中間價 = (買入價 + 賣出價) / 2

如果價差大於 10 美分,則顯示最後成交價,而不是中間價。

流動性最強和最弱的市場

流動性最強的市場類別是政治市場,這部分原因是預測市場的首次大規模熱潮發生在美國大選期間。

當時,政治市場的流動性和媒體關注度達到創紀錄的水平。

與此同時,我遇到的一些流動性最差的市場是提及類市場(mention markets)。

當然,每個類別中都會有例外——流動性取決於具體市場,無論其類型如何。