比特幣僅靠故事無法稱霸2025年:機構投資者更看重實際需求

隨著加密貨幣市場進入2025年,比特幣正面臨關鍵轉折點。本文將深入分析機構投資者對比特幣態度的轉變,探討當前市場面臨的挑戰與機遇,並提供專業的市場見解。

2025年比特幣如何吸引又失去機構需求

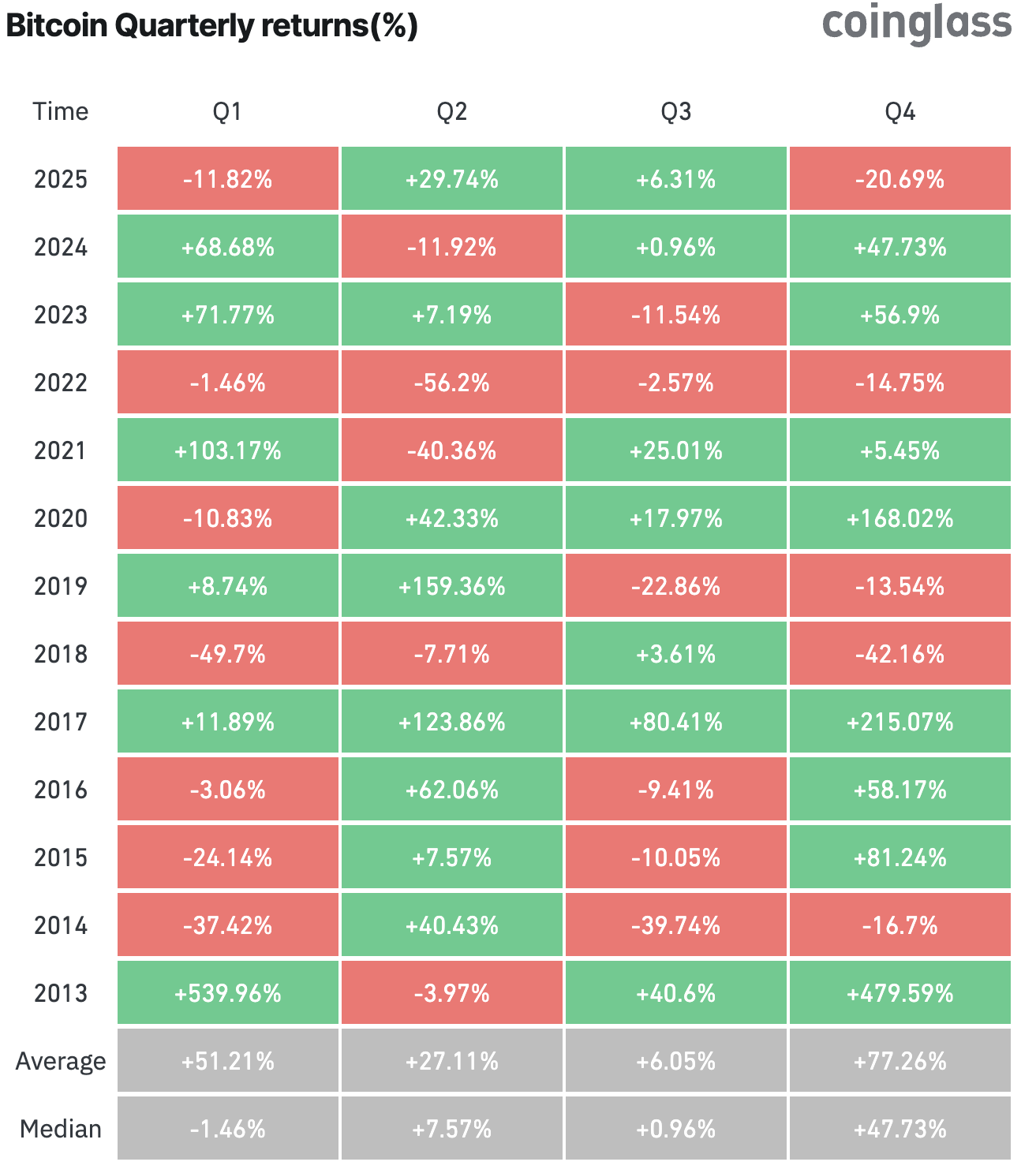

2025年對比特幣來說是戲劇性的一年。根據CoinGlass數據顯示,今年第一季度比特幣ETF資金流入達到77.26億美元的峰值,但到第三季度末,這一數字已驟降至20.69億美元。這種大幅波動反映出機構投資者對比特幣態度的不確定性。

BTCC分析團隊指出:「機構投資者的熱情在2025年經歷了過山車式的變化。年初的狂熱主要受到比特幣現貨ETF獲批的推動,但隨著市場波動加劇,許多機構開始重新評估其持倉策略。」

值得注意的是,比特幣價格在2025年第二季度曾短暫突破10萬美元大關,但隨後迅速回落。這種劇烈波動導致許多機構投資者轉向更穩定的傳統資產類別。根據TradingView數據,比特幣的30天波動率在2025年9月達到近兩年高點,這進一步加劇了機構的謹慎情緒。

專家揭示比特幣在2026年贏回機構青青睞的關鍵

btcc首席分析師張偉明表示:「要重新吸引機構資金,比特幣需要在2026年解決三個核心問題:穩定的收益機制、完善的監管框架,以及更成熟的市場基礎設施。」

根據CoinMarketCap數據,目前約有42%的機構投資者將「缺乏穩定收益」列為不投資比特幣的主要原因。這與傳統金融市場形成鮮明對比,在傳統市場中,國債等資產能提供3-5%的穩定年化收益。

「我們看到一些創新解決方案正在出現,」張偉明補充道,「比如比特幣質押衍生品和結構化產品,這些可能在2026年成為改變遊戲規則的因素。但關鍵是要在不損害比特幣去中心化本質的前提下實現這一點。」

比特幣收益實踐現狀

目前市場上主要有三種比特幣收益方式:

- 借貸市場:年化收益率約2-4%

- 流動性挖礦:通過DeFi協議可獲得5-15%收益

- 結構化產品:如期權策略,潛在收益更高但風險也更大

「問題在於,這些收益方式要麼風險過高,要麼收益太低,難以滿足機構投資者的要求,」btcC研究主管李安娜指出,「我們需要開發出既安全又具有吸引力的中間地帶產品。」

值得注意的是,根據CryptoCOMPare數據,2025年機構級比特幣借貸市場規模增長了120%,顯示出這方面的需求正在快速升溫。

機構渴望收益 比特幣能否在不妥協原則的情況下提供?

這可能是比特幣面臨的最大難題。傳統金融領域的收益通常來自債務或股權,這與比特幣的設計理念存在根本衝突。

「我們正在見證一場有趣的實驗,」張偉明評論道,「一些項目試圖在比特幣LAYER2上構建收益機制,而另一些則探索將現實世界資產(RWA)代幣化的方案。2026年將是這些實驗見分曉的關鍵一年。」

根據BTCC研究院最新報告,目前有超過37個項目正在探索比特幣收益解決方案,其中約三分之一專注於不改變比特幣基礎協議的創新方法。

李安娜補充說:「最有可能成功的方案可能是那些能夠平衡創新與保守的『中庸之道』。完全拒絕收益機制可能會讓比特幣在機構市場邊緣化,但過度金融化又可能損害其核心價值主張。」

值得注意的是,一些傳統金融巨頭如BlackRock和Fidelity已開始測試比特幣收益產品,這可能為2026年的市場發展定下基調。