PayFi新星有P2P暴雷風險? 淺析Huma.Finance運行機制

作者:Wenser,Odaily 星球日報

近日,主打「PayFi 網絡協議」概念的 Huma.Finance 因團隊成員與 KOL 之間的爭論頗受市場關注,甚至再度掀起了「加密領域學歷是否重要」這一話題的熱烈討論。 結合其於 4 月 10 日在 Solana 網絡推出的 Huma 2.0 系統以及特朗普政府掀起的關稅貿易戰,PayFi 賽道熱度再起。

有鑑於此,Odaily 星球日報將於本文對 Huma 進行簡要介紹,並對其是否存在以往 P2P 項目的暴雷風險予以探討。

初探 Huma:Solana 生態 PayFi 新星

值得一提的是,Huma 並非 Solana 生態的「原生項目」,而是於去年 11 月從以太坊生態擴展至 Solana 網絡的。

2023 年 2 月,Huma 完成 830 萬美元融資,由 Race Capital 和 Distributed Global 領投,ParaFi、Circle Ventures、Robot Ventures 等參投。 彼時,其項目定位為 DeFi 借貸協議。

2024 年 9 月,繼 4 月完成與跨境支付平台 Arf 的合併之後,Huma 宣布完成 3800 萬美元融資(包括 1000 萬美元股權投資和 2800 萬美元的收益型 RWA),由首輪投資方 Distributed Global 領投,Hashkey Capital、Folius Ventures、Stellar Development Foundation 和土耳其最大私人銀行İşbank 的風險投資部門 TIBAS Ventures 等機構參投。 彼時,其項目定位為 RWA 平台。

直到 11 月完成生態擴展之後,Huma 才將項目正式定位為「首個 PayFi 網絡」。

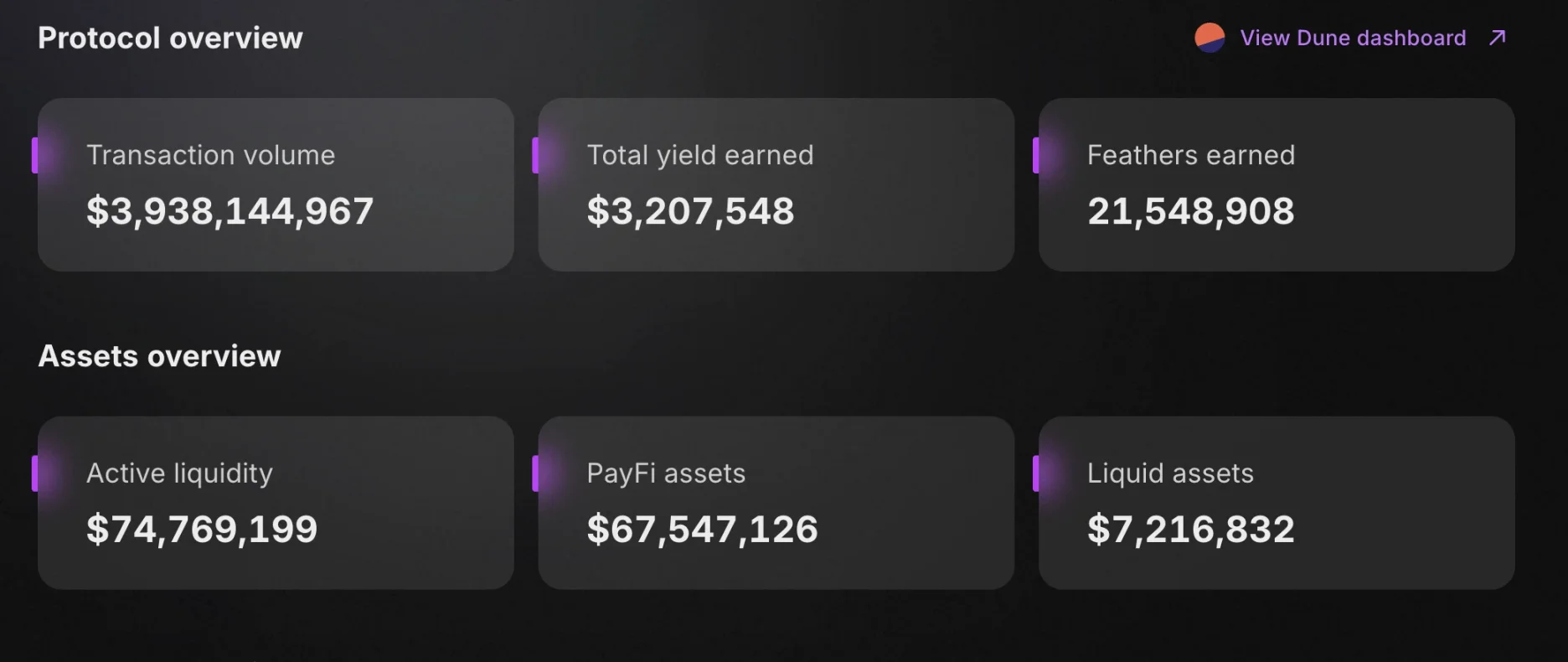

根據 Huma 平台官方數據,目前其總交易量超 39 億美元,總收益約 320 萬美元,平台積分 Feather 賺取數量為 2154 萬左右;活躍流動性資產約為 7476.9 萬美元,PayFi 資產約為 6754.7 萬美元;流動性資產約為 721.7 萬美元。 另據 Dune 數據,Huma 平台平均年化收益率約為 14.3% ,甚至高出官網中給出的 10.5% 的穩定收益率數據;存款人數約為 1.5 萬人左右。

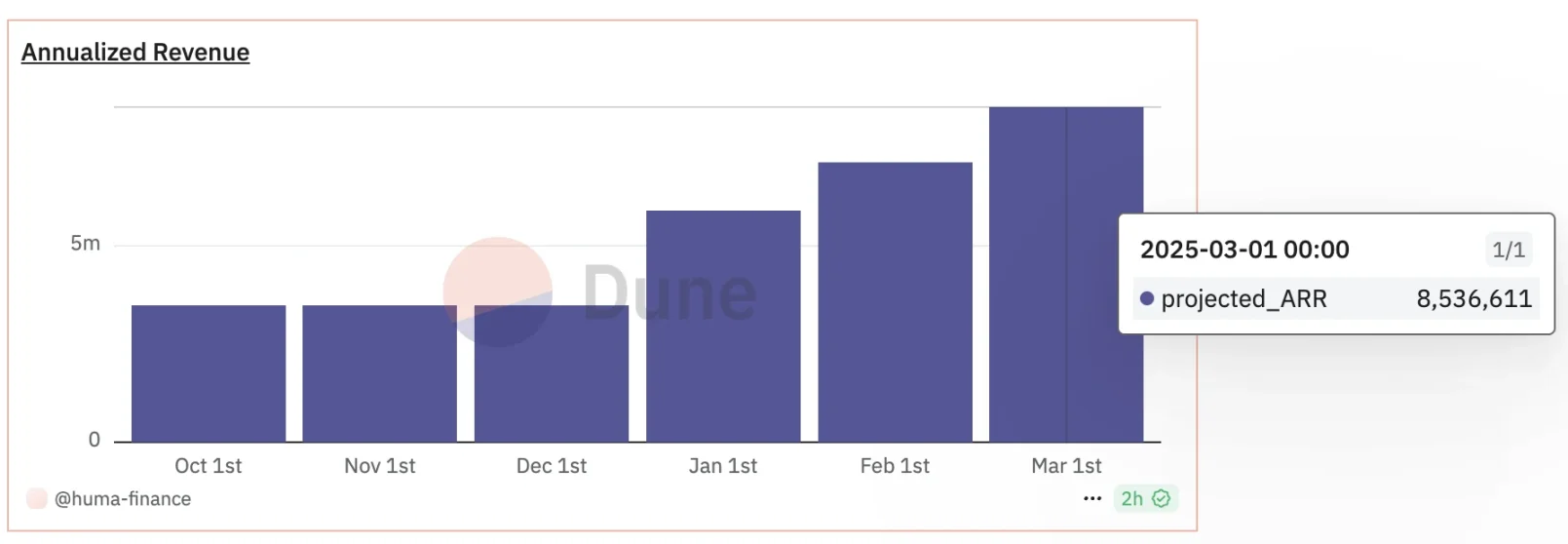

此外,對於用戶最為關心的年化收入,據 Dune 數據,Huma 的平台年化收入自去年 10 月以來呈逐步增長態勢, 2025 年 3 月年年化收入高達 853.6 萬美元。 而上線不足一周的 Huma 2.0 目前累計存款額已突破 1221 萬美元。

據此前媒體信息,Huma 使用區塊鏈技術為匯款、數字資產支持的信用卡、貿易融資、全球支付的 T+0 解決方案和 DePIN 融資等用例提供支付融資(或「按需流動性」),致力於解決傳統金融系統中的低效率問題。 而這方面的業務主要通過 Arf 進行,截止 4 月 15 日,Arf 累計信用額度為 19.92 億美元;累計還款金額約為 19.5 億美元;資本周轉倍數約為 4.31 倍。

據官方提供的機構信息顯示,Huma 主要應用於跨境支付融資活動流動性池目前有 3 個,均已滿額,收益率在 11.5% 以上。

而在 DePIN 融資方面,Huma 此前曾與 Roam 聯合推出 Roam 路由器貸款購買計劃,用戶首付 30% ,其餘資金由 Huma 提供貸款,用戶將通過後續空投和挖礦獎勵償還貸款,貸款結清後設備收益歸用戶所有。

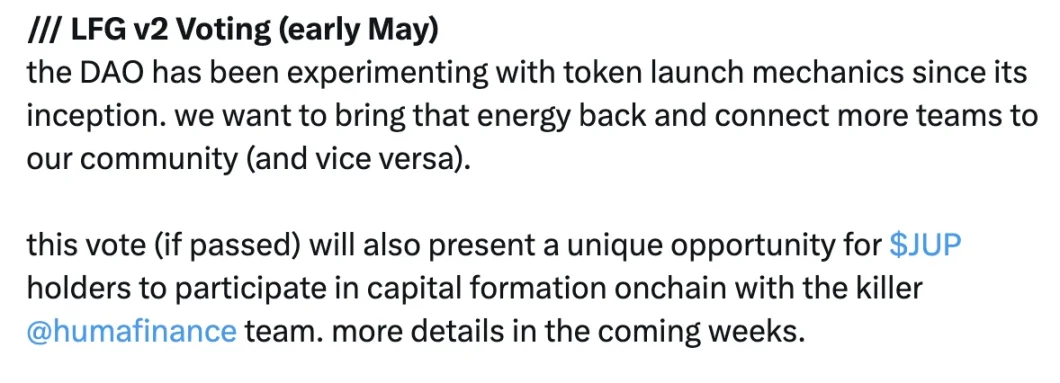

2025 年 1 月,據第三方消息,Huma 將在 Jupiter LFG Launchpad 上推出 HUMA 代幣,預計投票發佈時間為 5 月。

介紹完項目,對於普通用戶而言,目前的參與方式主要為通過存款賺取平台收益率回報及 Feather 積分獎勵,如果想要最大化後者,可以選擇 Huma 2.0 中的 Maxi 模式;兩者想要兼顧則可以選擇 Classic 模式。 邀請鏈接見此處。

而更多人關心的問題是——Huma 是否存在傳統互聯網領域 P2P 項目的暴雷風險?

Huma 是否存在 P2P 暴雷風險? 是,但又不完全是

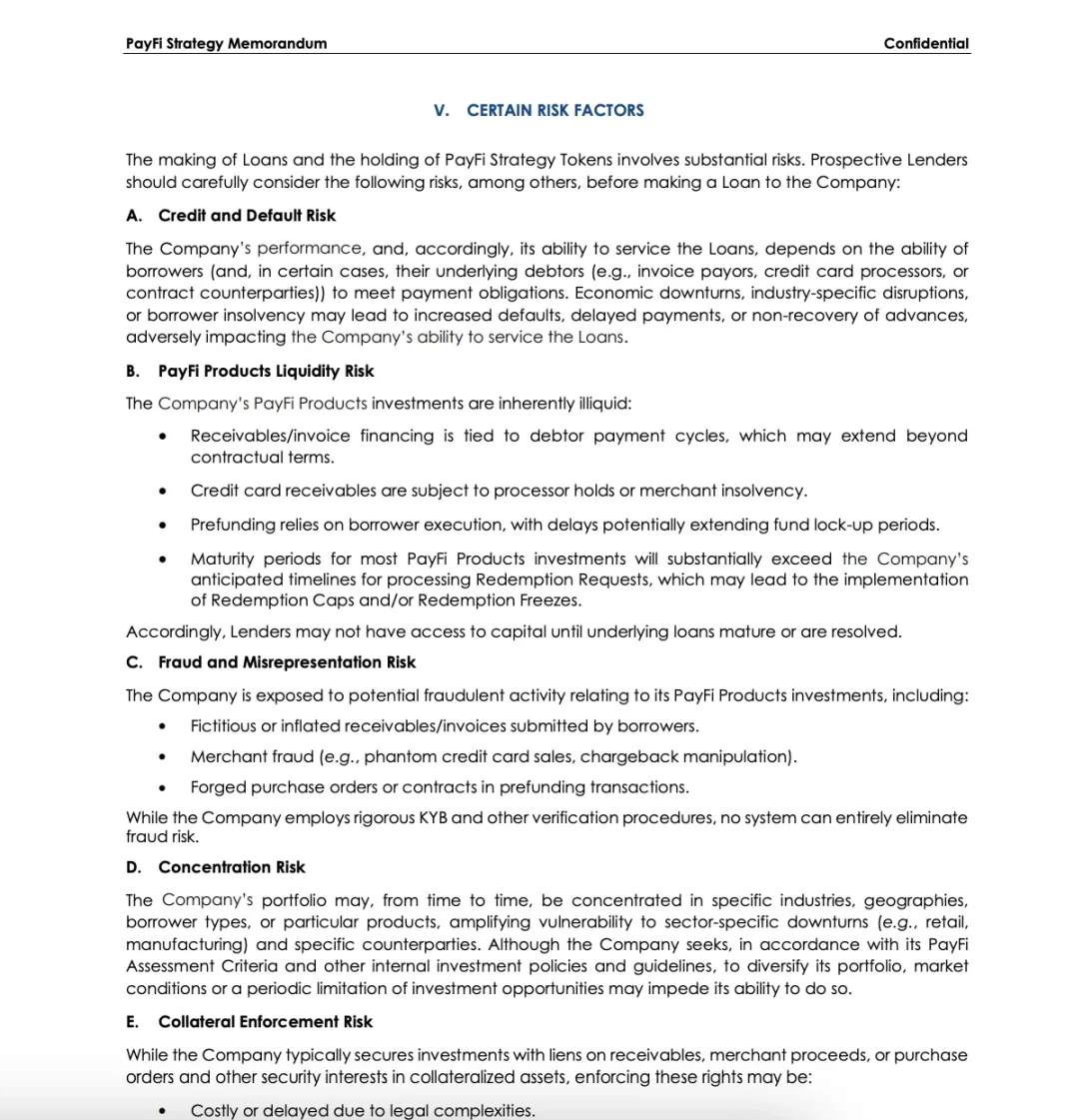

根據 Huma 官方提供的 PayFi 策略備忘錄文件相關信息來看,Huma 主動披露了一系列的風險因素,其中包括:

- 信用和違約風險;

- PayFi 產品流動性風險;

- 欺詐和虛假陳述風險;

- 集中度風險;

- 擔保執行風險;

- 預融資執行風險;

- 監管和法律風險;

- 宏觀經濟和市場風險;

- 以及公司運營、技術及區塊鏈層面的相關風險。

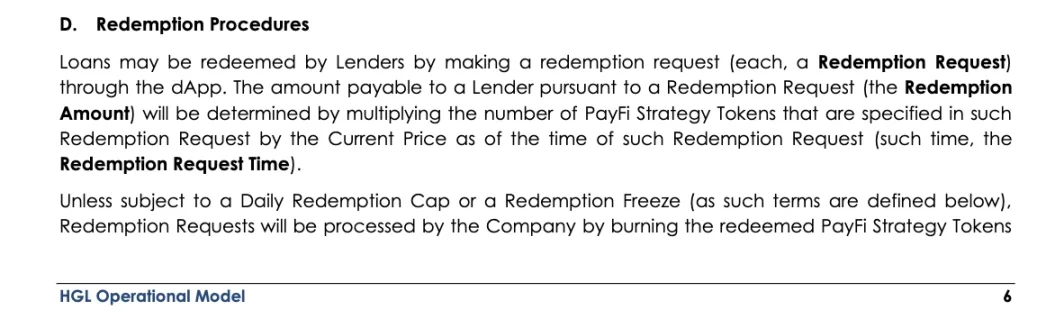

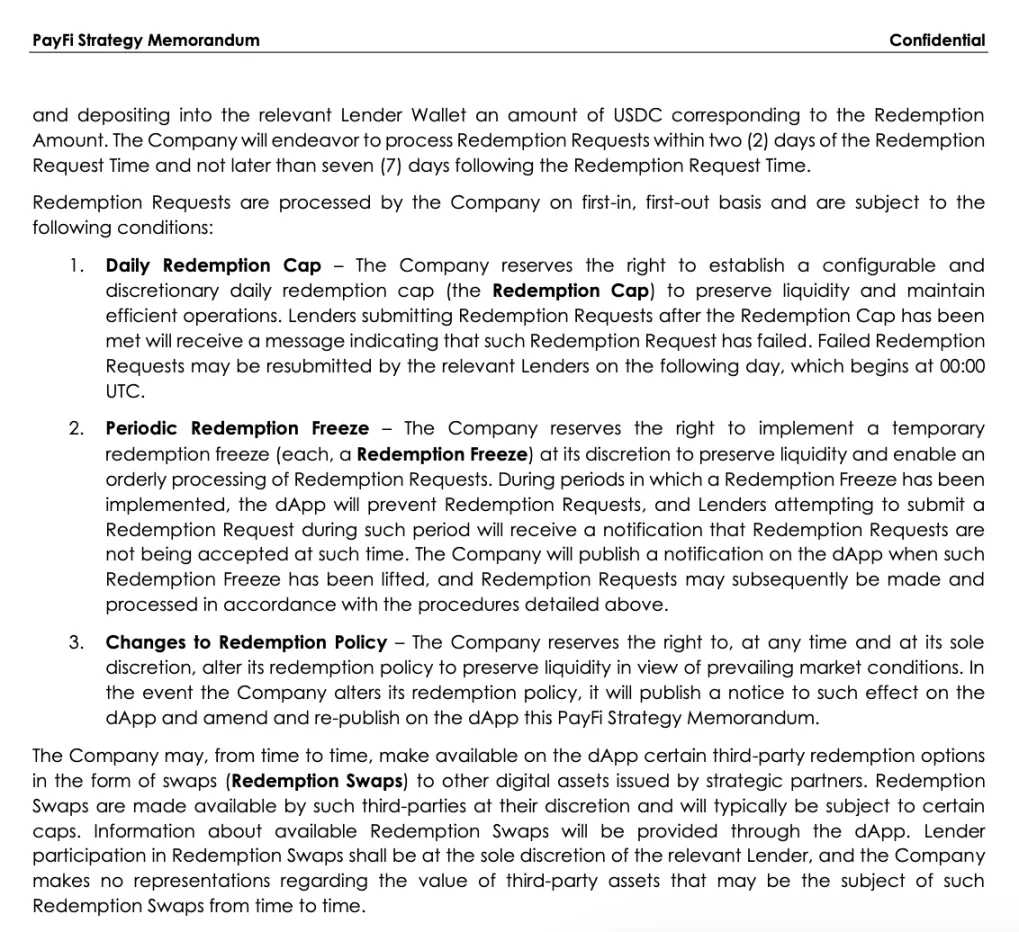

此外,Huma 官方對用戶贖回流程也做出了相關時間及額度的限制說明。

官方對風險的態度如此明確且切割具體,Huma 是否真的會存在暴雷風險呢? 目前來看,可能性較低。 主要原因如下:

- 從現有業務模式來看,Huma 的商業模式更偏向於在連接企業和機構投資者及其資金流動性的基礎上,向個人開放了無需 KYC/KYB 的代幣激勵存款功能。

- 從其基礎資產及風控機制來看,Huma 採用 RWA 資產(如 Arf Capital 發行的現金抵押債券)而非高風險的 P2P 個人無擔保貸款進行業務結算,Arf 流動性池的分層結構和平台覆蓋首次損失的機制也降低了資金出借的違約風險,流動性管理更為靈活(鎖定期為活期或 3 個月、 6 個月)。

- 從平台具體功能層面來看,Huma 的 PayFi 網絡確實有 P2P 元素,因為其主要通過區塊鍊網絡將藉款人與投資者聯繫起來,提供基於未來收入或應收賬款的融資;但其重點在於支付融資和 RWA 代幣化,涉及機構資本和復雜的金融結構(如 SPV 代幣化、結構化融資),與傳統 P2P 借貸中的個人對個人模式差異較大。

- 從信用背書及投資機構來看,Huma 得到了包括 Distributed Global、Hashkey 等一系列知名投資機構及金融機構的支持,也從側面一定程度上降低了該項目的欺詐可能。 值得一提的是,Huma 在部分國家和地區並未開展平台業務(如加密敏感地帶的中美兩國)。

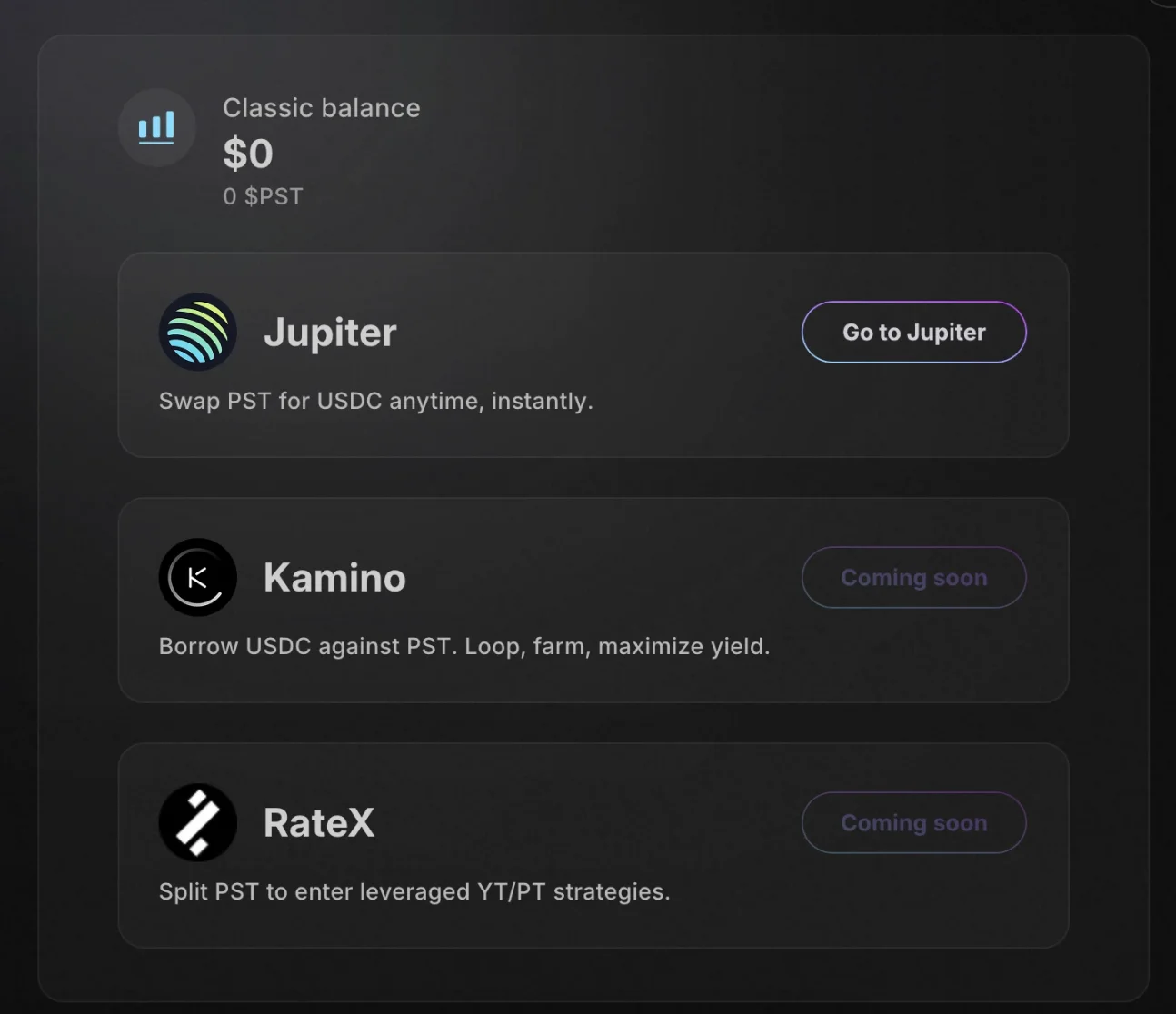

因此,現階段而言,Huma 更像是一個混合業務模型——其具備一定的 P2P 業務特性,但主要依靠提供跨境支付融資來獲取真實收益,並在此基礎上開拓 Solana 生態中的 PayFi 版圖,引入 Jupiter、Kamino、RateX 等合作夥伴(後兩者目前暫未開放)發掘 DeFi 生態系統潛力。

短期來看,Huma 依靠短結轉週期及高效率流動性實現了較高的年化收益及協議收入,且有望藉助 Arf 這一跨境支付平台實現本年度 100 億美元交易額的目標;長期來看,仍然有賴於 Huma 能否在穩定幣結算卡、貿易融資、DEPIN 項目融資以及 RWA 資產代幣化方面獲得穩定回報。