Биткоин под прицелом: корпоративные распродажи грозят обвалом рынка

Корпорации начинают фиксировать прибыль — биткоин оказался на краю пропости.

Волна продаж

Крупные игроки выводят средства после исторического ралли. Институциональные инвесторы, некогда подталкивавшие цену к максимумам, теперь разворачиваются — фиксируют прибыль и обрушивают рынок. Типичное поведение традиционных финансов: покупают на пике, продают в панике.Технический анализ

Ключевые уровни поддержки трещат по швам. Объемы продаж превышают среднесуточные показатели — рынок не выдерживает давления. Трейдеры фиксируют убытки, усиливая нисходящий импульс.Что дальше?

Корпоративная распродажа — не приговор, а проверка на прочность. Криптовалюты переживали и не такое — вспомните 2018-й или март 2020-го. Дно еще не достигнуто, но паника всегда сменяется ростом. Держитесь за свои ключи — волатильность лишь подтверждает силу актива.Снижение институционального спроса

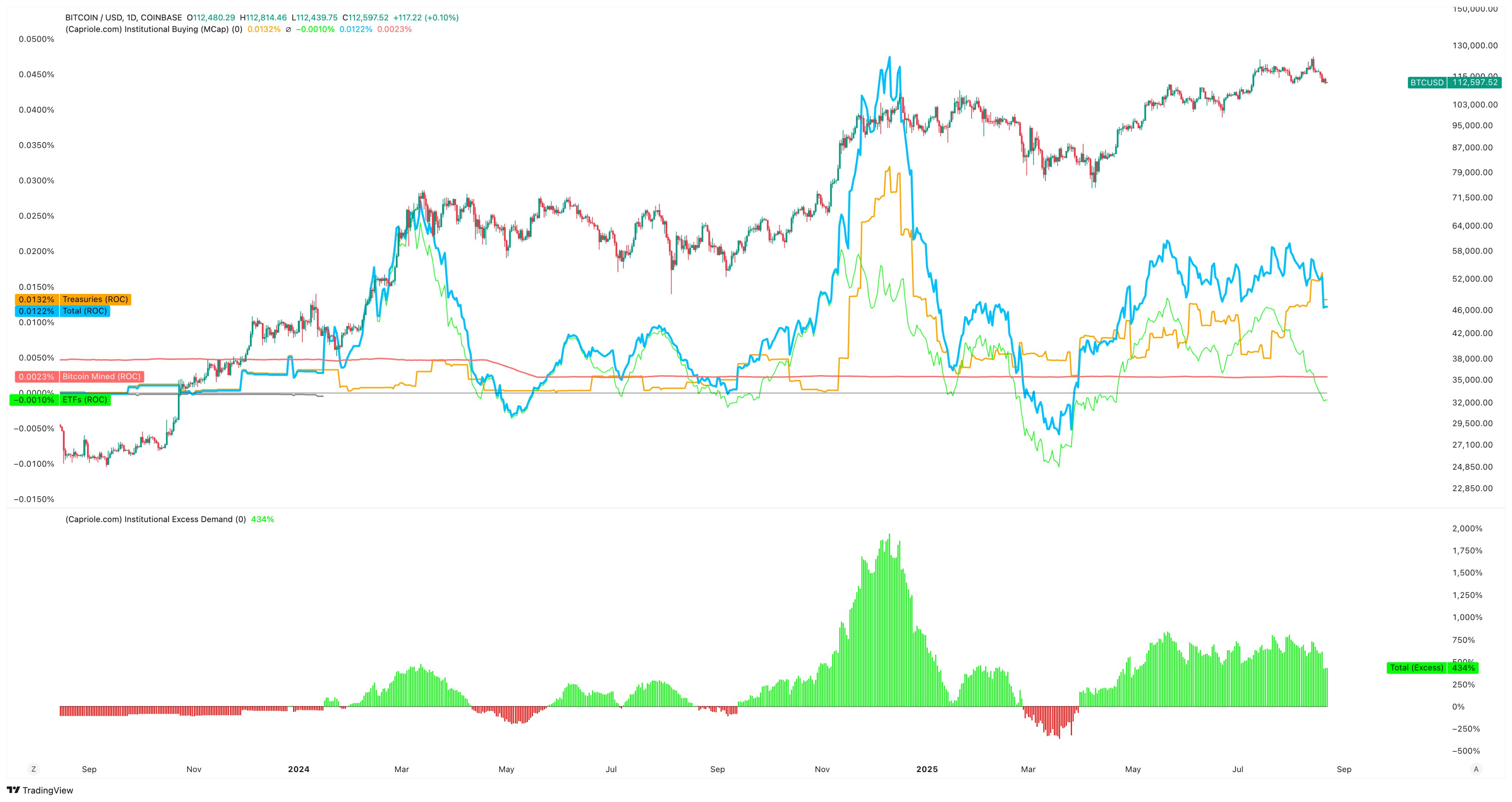

Еще недавно институциональные игроки скупали до 600% от дневного предложения биткоина, но сегодня показатель упал до 400% — минимального значения с марта. Несмотря на то, что 400% все еще очень высокий уровень, снижение темпов закупок указывает на охлаждение интереса.

Анализ объемов покупки биткоина институциональными инвесторами. Источник: Capriole

Анализ объемов покупки биткоина институциональными инвесторами. Источник: Capriole

Число компаний, ежедневно совершающих покупки биткоина, падает. Пока непонятно, идет ли речь лишь о локальной коррекции или это первые признаки насыщения рынка. В то же время, среди компаний, которые в последнее время совершали операции с биткоином, 93% покупают больше, чем продают. Это можно рассматривать как позитивный сигнал.

Наибольшую тревогу вызывает рост доли компаний с показателем mNAV (рыночная чистая стоимость активов) ниже 1, которая достигла рекордных 27%. Это означает, что рыночная капитализация этих компаний стала меньше стоимости их биткоин-активов. Такая ситуация делает выпуск новых акций для покупки BTC убыточным, размывающим капитал. Более того, при затяжном снижении mNAV у компаний может возникнуть стимул не покупать, а продавать биткоин, чтобы выкупать собственные акции.

mNAV. Источник: Capriole

mNAV. Источник: Capriole

Также Чарльз Эдвардс обратил внимание на Mean Days Cover (MDC). Метрика показывает, за сколько дней компания сможет окупить свою текущую рыночную капитализацию теми темпами, с которыми она сейчас покупает биткоин.

- Если MDC низкий — значит, по нынешним темпам закупки компании быстро оправдывают свою капитализацию. Теоретически это должно радовать инвесторов, но исторически низкий MDC чаще совпадал с локальными вершинами рынка, после которых начиналось снижение.

- Если MDC высокий — компании нужно больше времени, чтобы оправдать свою капитализацию. На первый взгляд это хуже, но на практике высокий MDC чаще встречался на рыночных минимумах и в начале новых восходящих циклов.

Иначе говоря, MDC работает скорее как индикатор настроений: низкие значения часто сигналят о перегретом рынке, а высокие — о периодах недооценки и потенциале для роста. К сожалению, на момент написания обзора, инвесторы наблюдают низкий MDC.

Выводы

На рынке появляются тревожные сигналы, главный из которых — рост доли компаний с mNAV < 1. Изменение метрики угрожает как отдельным компаниям, так и всему сектору корпоративных держателей биткоина.

С одной стороны, совокупная покупательная активность остается высокой — компании все еще приобретают объемы, превышающие дневное предложение в несколько раз. С другой — локальные метрики вроде MDC и mNAV указывают на то, что риски продаж биткоина со стороны корпораций увеличиваются.

Пока можно говорить лишь о локальной коррекции, но если тенденция сохранится, рынок рискует столкнуться с дополнительным давлением продаж, которое усилит любое снижение цены биткоина.

Хотите стать частью большого и дружного сообщества BIC? Тогда подписывайтесь на нашу группу в «Телеграме» — там вас ждет общение с криптоэнтузиастами, помощь от наших экспертов и эксклюзивные комментарии опытных аналитиков.