Рекордный аппетит: иностранные инвесторы влили $646 млрд в акции США

Иностранный капитал ставит рекорды на Уолл-стрит.

Инвесторы по всему миру только что совершили крупнейшую сделку года, направив в американский фондовый рынок колоссальные $646 млрд. Эта цифра — не просто статистика, а мощный сигнал доверия, который заставляет задуматься о будущем традиционных активов.

Куда течет глобальная ликвидность

Пока одни аналитики разбирают квартальные отчеты, умные деньги голосуют долларом — и сумма говорит сама за себя. Такой объем инвестиций в одном направлении редко бывает случайным. Это стратегический выбор в пользу знакомой, но все еще доминирующей системы.

Контраст с цифровым будущим

Интересно наблюдать, как традиционные рынки празднуют приток капитала, в то время как децентрализованные финансовые экосистемы тихо строят новую инфраструктуру. Классические активы по-прежнему притягивают огромные суммы, словно гигантские гравитационные колодцы старой финансовой вселенной. Это напоминает, что смена парадигмы — процесс не мгновенный, а эволюционный.

Финансовый цинизм в действии

Ничто так не объединяет мировых инвесторов, как возможность купить что-нибудь подороже в моменты всеобщей эйфории — классический признак зрелого рыночного цикла. Пока Уолл-стрит купается в рекордных цифрах, крипторынок продолжает свою работу: создает, тестирует и масштабирует альтернативы. Время покажет, куда в конечном итоге повернется маятник инноваций и доверия.

Иностранные инвестиции и перестановка в гособлигациях

Частные инвесторы из-за пределов США приобрели американские акции на сумму $646.8 млрд за 12 месяцев, закончившихся в сентябре 2025 года. Об этом свидетельствуют данные Yardeni Research.

Показатель стал самым высоким за всю историю. Он превысил пик 2021 года на 66%. Примечательно, что с января объемы потоков удвоились.

Инвестиционная активность не ограничивается исключительно американскими акциями. Иностранные вложения в казначейские облигации (US Treasuries) за тот же период составили $492.7 млрд. Скользящий 12-месячный объем покупок госдолга нерезидентами держится выше отметки $400 млрд уже четыре года подряд. Это отражает устойчивый глобальный спрос на активы, номинированные в долларах.

«Все хотят владеть американскими активами», — отметили аналитики Kobeissi Letter.

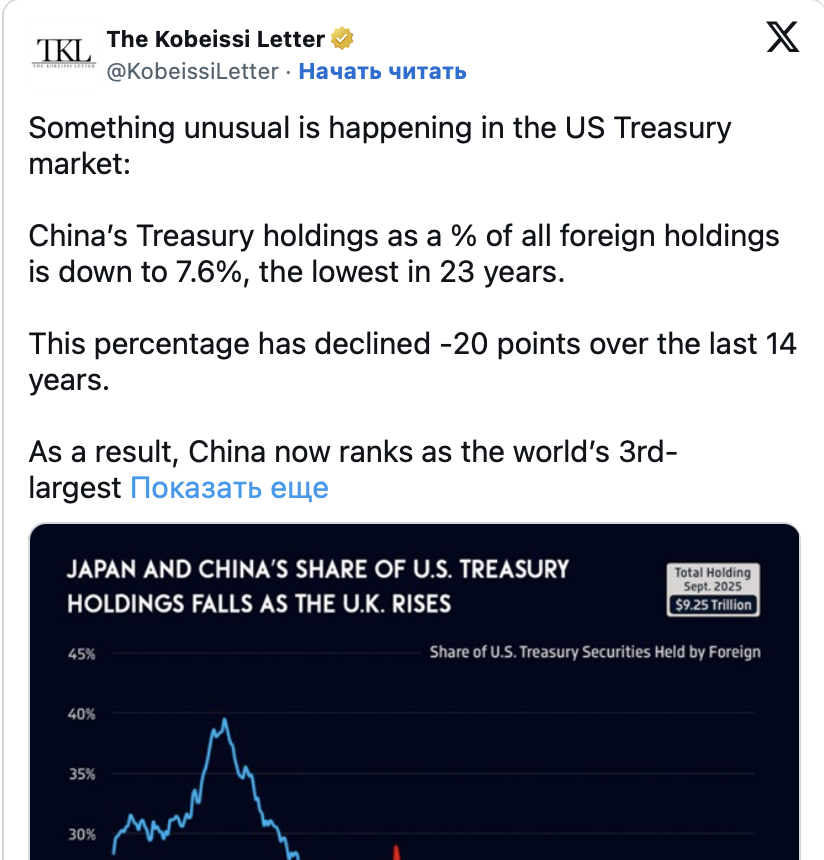

Структура держателей госдолга меняется так, как не менялась десятилетиями:

- Доля Китая в иностранных вложениях в трежерис упала до 7.6%. Это минимум за 23 года и снижение на 20 процентных пунктов за 14 лет.

- Доля Великобритании выросла в четыре раза и достигла 9.4%, приблизившись к рекордному уровню.

- Япония остается крупнейшим держателем с долей 12.9%, однако этот показатель снизился на 26 пунктов за последний 21 год.

Эти сдвиги указывают на долгосрочное перепозиционирование суверенного и частного капитала. Тренд имеет прямые последствия для процентных ставок, ликвидности и рыночной волатильности.

Внутренний спрос и долговая нагрузка

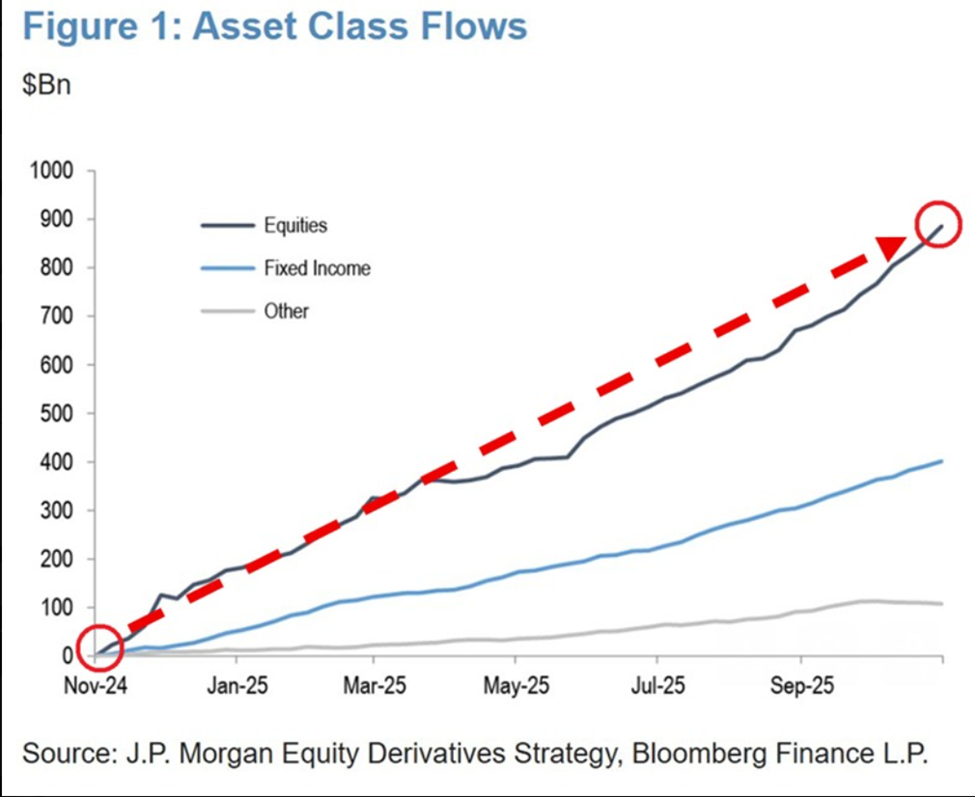

Американские инвесторы также демонстрируют высокую активность. С ноября 2024 года они вложили в фонды акций невероятные $900 млрд, согласно данным JPMorgan. Половина этой суммы, около $450 млрд, поступила всего за последние пять месяцев.

Потоки капитала по классам активов в США. Источник: JP Morgan

Потоки капитала по классам активов в США. Источник: JP Morgan

Фонды с фиксированным доходом привлекли еще $400 млрд. Все остальные классы активов в совокупности получили лишь $100 млрд.

Приток средств в акции США превысил инвестиции во все прочие инструменты вместе взятые. Это подтверждает силу спроса на рисковые активы.

Однако ситуация не лишена противоречий. Институциональные и иностранные игроки наращивают экспозицию, но домохозяйства испытывают растущее финансовое давление. Совокупный долг по кредитным картам в третьем квартале 2025 года вырос до $1.233 трлн. Это абсолютный исторический рекорд.

Расхождение между рыночным оптимизмом и напряжением в потребительском секторе вызывает вопросы. Инвесторов беспокоит устойчивость тренда, стабильность корпоративных прибылей и сроки возможных изменений в монетарной политике.

Сезонность и бычьи прогнозы

Банк JP Morgan ожидает, что индекс S&P 500 достигнет отметки 8,000 в следующем году. Этот взгляд подкрепляется мощными сезонными факторами. Прогноз согласуется с недавним мнением банка о «ралли всего».

Декабрь исторически является самым сильным месяцем для фондового рынка США. С 1928 года индекс S&P 500 рос в 73% случаев, показывая среднюю доходность +1.28%.

Для рынков криптовалют и акций приток капитала в США означает рост доверия к американской экономике. Либо же это указывает на отсутствие привлекательных альтернатив за рубежом.

Участники рынка будут следить, ускорятся ли эти потоки в 2026 году. Также важно, как изменится спрос на казначейские облигации при ребалансировке глобальных портфелей. Ключевым риском остается рекордный потребительский долг, который может замедлить макроэкономическую динамику.

На фоне роста ликвидности и сезонного усиления традиционные рынки и цифровые активы вступают в решающую фазу.