Рекорд доходности японских облигаций обвалил крипторынок на $640 млн: что это значит для инвесторов?

Криптовалютный рынок рухнул на $640 млн за сутки. Причина? Неожиданный скачок доходности японских государственных облигаций до многолетнего максимума.

Почему облигации Японии так важны?

Долгое время Япония была источником дешёвых денег для глобальных спекулянтов. Когда доходность там близка к нулю, капитал ищет рискованные, но высокодоходные активы — такие как криптовалюты. Резкий рост доходности облигаций меняет всю игру. Внезапно «безрисковые» активы начинают приносить реальную доходность, и горячие деньги устремляются обратно в традиционные финансовые инструменты.

Цепная реакция на рынке

Этот сдвиг вызвал массовую ликвидацию длинных позиций по криптоактивам. Трейдеры, использовавшие кредитное плечо, получили маржин-коллы, что усилило давление на продажи. Падение было широкомасштабным, затронув как Bitcoin, так и альткойны. Классическая история о том, как центральные банки дергают за ниточки, даже не прикасаясь к цифровым активам напрямую.

Взгляд в будущее

Этот эпизод — жёсткое напоминание: крипторынок всё ещё не существует в вакууме. Он глубоко встроен в глобальную финансовую систему и остаётся крайне чувствительным к изменениям в макроэкономической политике ведущих стран. Пока инвесторы размышляют о децентрализации, реальные решения по-прежнему принимаются в кабинетах регуляторов вроде японского FSA. Ирония? Иногда, чтобы понять будущее финансов, нужно следить за старейшими долговыми инструментами в мире.

Влияние японских ставок на котировки цифровых активов

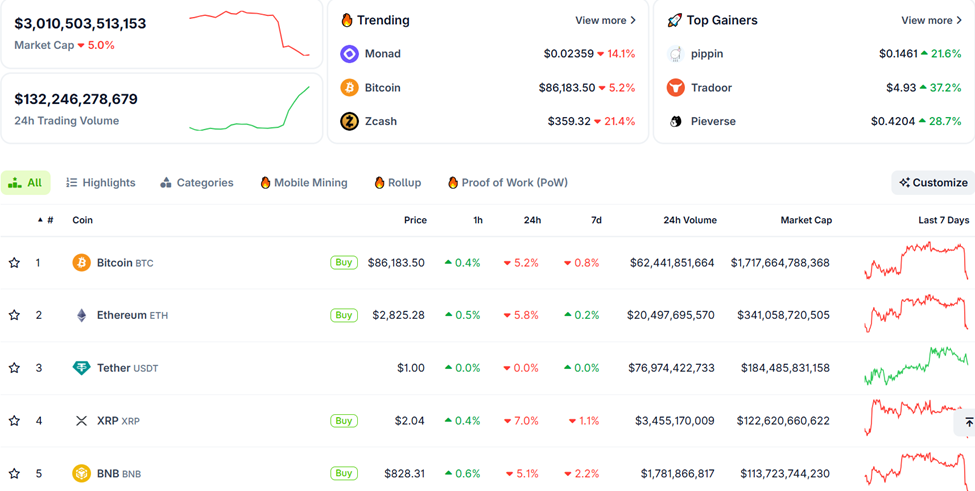

За последние 24 часа общая рыночная капитализация снизилась примерно на 5%. Ведущие активы, биткоин и Ethereum, также потеряли в цене более 5%.

Динамика криптовалютного рынка. Источник: CoinGecko

Динамика криптовалютного рынка. Источник: CoinGecko

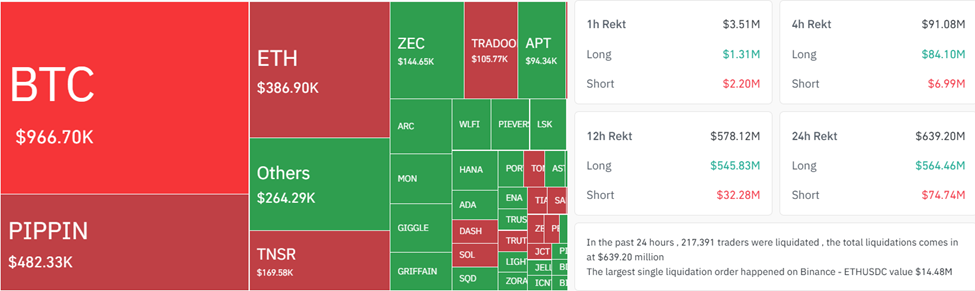

Согласно данным аналитической платформы Coinglass, во время спада принудительному закрытию подверглись позиции более 217 000 трейдеров. Общий объем потерь составил почти $640 млн.

Ликвидации на крипторынке. Источник: Coinglass

Ликвидации на крипторынке. Источник: Coinglass

Такая статистика показывает, как быстро исчезает кредитное плечо при резких колебаниях глобальных ставок.

Завершение стратегии Yen Carry Trade и отток капитала

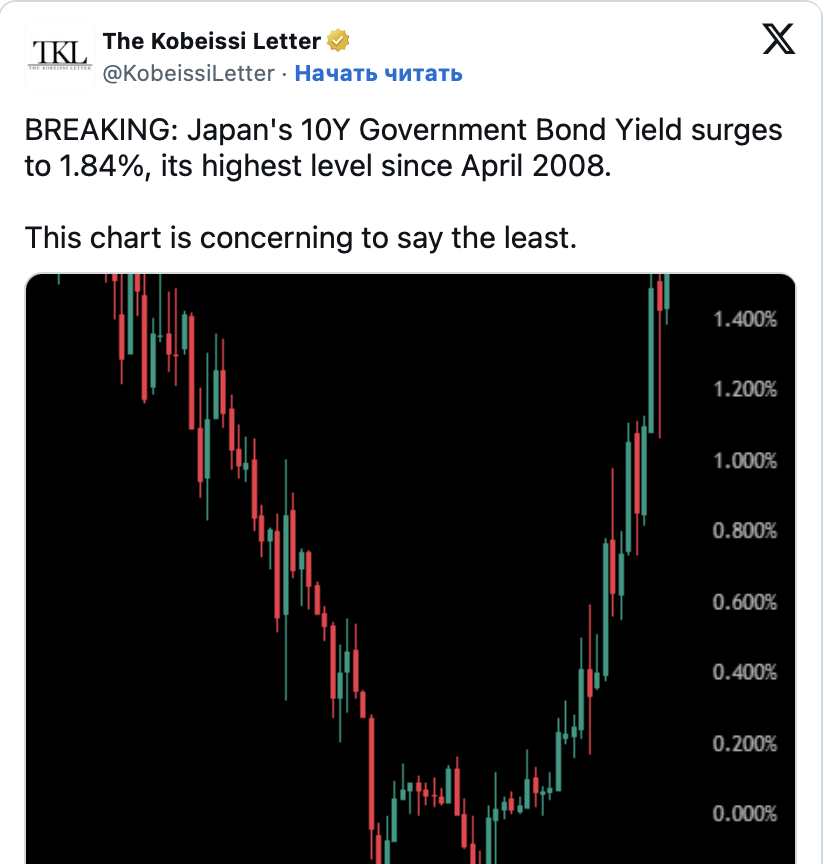

Катализатором падения выступил Токио. Доходность 10-летних японских бумаг достигла отметки 1,84%, что не наблюдалось с апреля 2008 года. Участники торгов воспринимают это движение не как техническую коррекцию, а как фундаментальный сигнал. Вероятно, многолетняя стратегия yen carry trade окончательно сворачивается.

На протяжении почти 30 лет околонулевые процентные ставки в Японии позволяли инвесторам дешево занимать в иене. Капитал затем направлялся в более доходные активы за рубежом. К таким инструментам относились:

- Казначейские облигации США

- Европейские облигации

- Рисковые активы, такие как акции и криптовалюты.

Рост доходности в Японии угрожает развернуть эти потоки вспять. Капитал начинает возвращаться на родину, ужесточая ликвидность во всем мире.

«В течение 30 лет Yen Carry Trade субсидировала глобальную самонадеянность — нулевые ставки, бесплатное кредитное плечо и мнимый рост. Теперь Япония переключила рубильник. Ставки выросли. Иена укрепилась. И “любимый банкомат мира” превратился в коллектора долгов», — отметил специалист по данным ViPiN в X (ранее Twitter).

Когда доходность японских активов растет, глобальная ликвидность сжимается. Это ведет к переоценке стоимости на всех рынках. Вероятно, именно этим объясняется тот факт, что серебро (XAG) пока не вошло в фазу активного роста, а биткоин сталкивается с повышенной волатильностью.

«Япония выкачивает ликвидность, биткоин поглощает удар, а серебро готовится к переоценке всей своей жизни», — заявил один из аналитиков в своей публикации.

Синхронные действия крупнейших мировых кредиторов

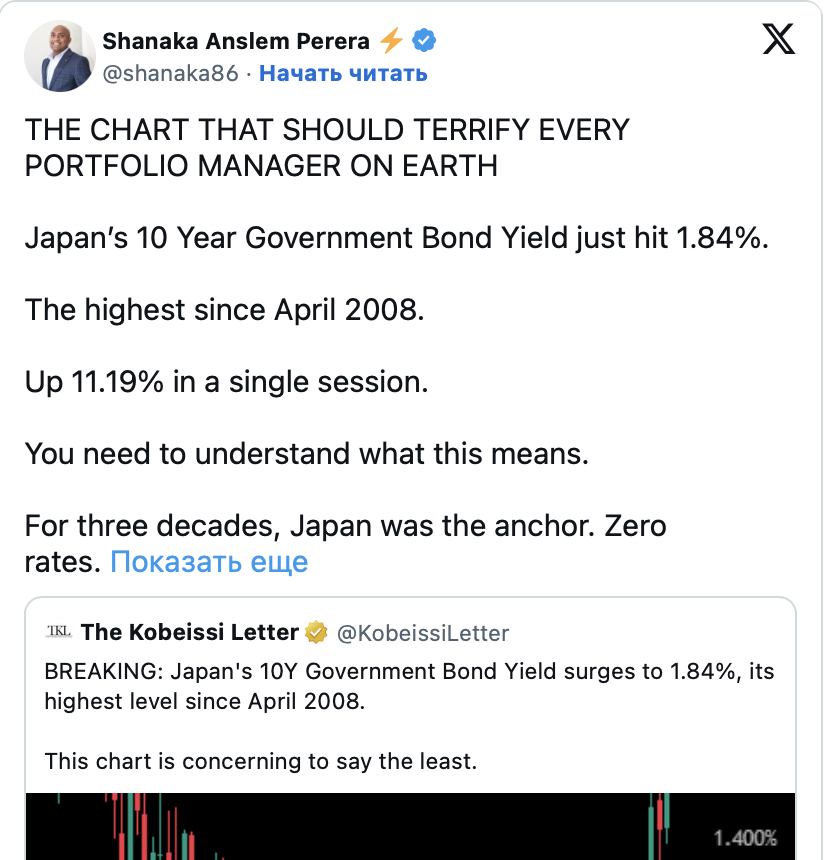

Популярный обозреватель Shanaka Anslem назвал график доходности JGB пугающим для любого управляющего портфелем. Стратег, наблюдавший множество валютных шоков и кризисов государственного уровня, указал на ключевые факторы риска:

- Потеря Банком Японии способности искусственно сдерживать доходность.

- Инфляция выше 3%;

- Ускорение роста заработных плат.

Эти силы подталкивают страну к структурному отказу от ультрамягкой монетарной политики, которая определяла глобальные рынки десятилетиями.

«Когда Япония повышает ставки, она высасывает “топливо”, которое питало ралли на фондовом рынке. Эпоха дешевых денег заканчивается, и стоит ожидать волатильности в акциях роста», — добавил другой инвестор.

Время для такого маневра выбрано крайне показательное. Федеральная резервная система США завершила программу количественного ужесточения, однако страна сталкивается с рекордной эмиссией казначейских облигаций. Процентные платежи по американскому госдолгу уже превысили $1 трлн в год.

Тем временем Китай, исторически один из крупнейших покупателей долга США, замедлил темпы накопления. Теперь, когда Япония находится под давлением необходимости репатриации капитала, два важнейших источника внешнего финансирования Америки одновременно отступают.

Глобальная переоценка рисков

Финансовая архитектура, выстроенная после кризиса 2008 года, требует пересмотра. Инвесторы сталкиваются с завершением 30-летнего “бычьего” рынка облигаций.

Криптовалюты, как класс активов с высоким коэффициентом бета, реагируют первыми при ужесточении финансовых условий. Масштаб ликвидаций говорит о том, что трейдеры с кредитным плечом оказались не готовы к волатильности на рынке долга. Это вынудило их экстренно закрывать позиции.

Текущие распродажи отражают не специфические проблемы криптоиндустрии, а широкую переоценку дюрации и рисков. Следовательно, трейдерам стоит следить за рынком облигаций Японии так же пристально, как за графиками биткоина. Дальнейший рост доходности JGB может существенно усилить дефицит ликвидности до конца года.